E0016.26-02-02 | 金银失守之后:美联储换帅下的期权防御指南

Sober期权工作室 × Derive.XYZ 联合出品

撰写 by Sober期权工作室分析师 Jenna @Jenna_w5

一、宏观全景:美联储换帅预期下的“货币信任交易”反转

1.1 一天之内的资产重定价:贵金属遭遇历史级“去杠杆时刻”

上周五,全球宏观资产经历了一次极不对称的剧烈重定价。现货白银(XAGUSD)盘中一度暴跌逾 35%,刷新有统计以来的最大单日跌幅;黄金(XAUUSD)一度下挫 11%,为 1980 年 1 月以来最惨烈的一天。与之形成鲜明对照的是,美元指数(DXY)单日上涨 0.9%,美国 10 年期国债收益率快速上行至 4.24%,而标普 500 指数仅小幅回落 0.4%。

这并非一次典型的“风险资产集体抛售”,而更像是一场围绕“货币信任”的结构性纠偏。从横截面来看,资金并未全面撤离风险资产:美股跌幅温和、信用市场未现系统性压力,真正被集中抛售的,是此前被视为“货币不信任对冲工具”的贵金属。换言之,这次冲击并非风险偏好崩塌,而是对既有宏观交易叙事的否定性修正。

1.2 沃什效应:看似矛盾,实则改变了美元定价逻辑

引爆这一切的直接催化剂,是市场对美联储潜在新任主席——凯文·沃什(Kevin Warsh)政策立场的重新定价。

沃什的核心问题在于:他的政策组合同时指向两个方向。一方面,他公开表达过对“更快降息路径”的支持;另一方面,他又明确强调必须加速缩减美联储资产负债表(Quantitative Tightening, QT),以重建货币纪律。这组立场在宏观经济学上并非自相矛盾,但在交易层面,却彻底击穿了此前市场高度拥挤的逻辑假设。

过去一年,黄金与白银的历史新高,本质上是对三件事的共同定价:

对美元长期购买力的怀疑

对美联储政治独立性削弱的担忧

对“名义降息 + 隐性宽松”政策路径的押注

而沃什的出现,使市场第一次开始认真思考:如果降息是以“更快缩表”为代价的,那美元是否真的会系统性贬值?上周五美元的强势反弹,与贵金属的同步崩盘,正是这一问题的直接答案——市场开始撤回此前投向“货币不信任”的那一张选票。

1.3 从期权与做市商角度看:这是一场被“伽马”放大的踩踏

如果只用宏观逻辑解释金银暴跌,是不完整的。真正让跌幅演变为“历史级别”的,是衍生品市场的机械性放大机制。在此之前,贵金属期权市场经历了创纪录的看涨期权(Call Option)净买入浪潮。

高盛在最新研究中指出,这种单边结构通过做市商的 Delta Hedging 行为,形成了“上涨—对冲—再上涨”的正反馈循环:1)投资者买入 Call;2)期权卖方被迫买入期货或现货对冲 Delta;3)价格上涨进一步刺激更多 Call 买入

但当方向反转时,这一机制会完全反向运行。在金价与银价开始回落的初期,期权卖方的对冲需求迅速由“买入标的”转为“卖出标的”,而在高 Gamma 区间,这种对冲行为呈现出明显的非线性特征。结果是:价格下跌 → 对冲卖盘增加 → Gamma 加速释放 → 跌幅被放大。

这正是典型的 Gamma Squeeze(伽马挤压)反向版本。

1.4 杠杆系统的共振:保证金上调与被动平仓的恶性循环

衍生品结构之外,交易所层面的风控调整进一步加剧了波动。近期,包括 CME、上期所、上金所等在内的主要贵金属交易所,已陆续上调黄金与白银期货的保证金比例。这一举措在价格上涨阶段影响有限,但在下跌过程中,却对高杠杆账户形成了致命压力。当价格快速下行时,市场出现了典型的链式反应:

价格下跌触发止损

保证金不足引发强制平仓

被动抛售进一步压低价格

程序化交易与 CTA 策略同步跟随

这使得原本应是“趋势修正”的行情,迅速演变为流动性驱动的踩踏式抛售。

1.5 展望:沃什仍未上任,但“预期管理”已开始发挥作用

需要强调的是,鲍威尔最早也要到 5 月才正式卸任,沃什是否最终执掌美联储仍存变数。但在当下这种数据真空 + 政策高度不确定的环境中,预期本身就是最强的市场变量。

相较于其他潜在候选人,沃什的政策立场并不激进:

他并未否认降息的必要性

但更强调与缩表同步推进

试图在流动性管理与通胀控制之间取得平衡

这意味着,即便未来释放降息信号,其节奏与力度也可能显著低于市场此前的宽松想象。而上周五的资产表现,已经提前告诉我们:市场正在为这一“更复杂的政策函数”重新定价。

二、 BTC & ETH 期权市场数据深度解析

结合Amberdata&Derive.XYZ提供的图表数据,在美联储换帅预期的背景下,加密资产并未脱离全球资产的定价体系,其风险溢价主要通过期权市场而非现货价格率先释放。从 Skew、期限结构与波动率风险溢价(VRP)三个维度观察,BTC 与 ETH 期权曲面本周呈现出高度一致的特征:短端恐慌被系统性抬价,而卖方优势正在快速收敛。

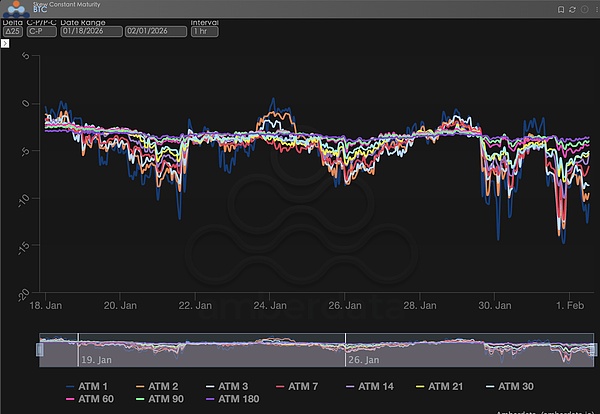

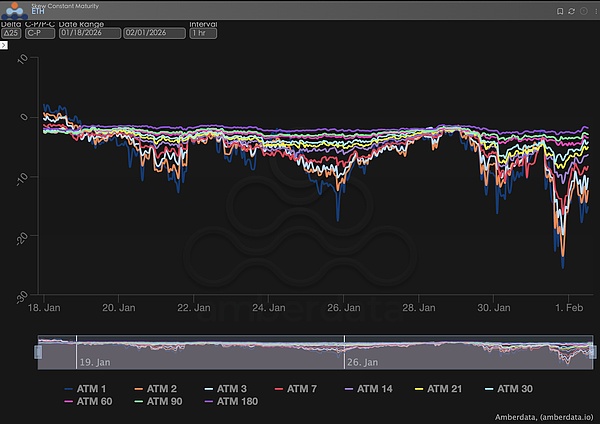

1.偏度(Skew):短期情绪的阴霾有所缓解

通过Delta 25 Skew(看涨期权隐含波动率IV - 看跌期权IV)观察,该指标的负值幅度反映了市场对下行尾部风险的对冲需求。

Skew 观察: BTC 与 ETH 的近端 Skew 出现了边际修复。本周,1–7 DTE 的 ATM Skew 较上周明显上移,负值幅度收敛,显示短期内对极端下行尾部风险的对冲需求有所缓和。

深度解读: 这一变化并不意味着市场转向乐观,而更可能反映出两个现实约束:其一,在前期快速下跌与高 IV 环境下,部分短端 Put 已被充分配置;其二,部分交易资金开始通过 Call 或 Call Spread 对冲“政策预期反复”带来的反弹风险。

BTCÐ

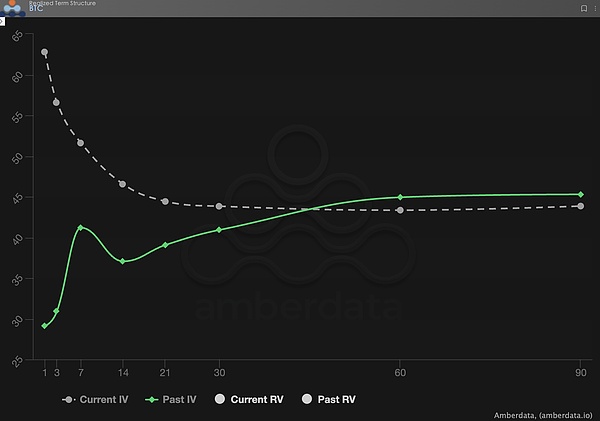

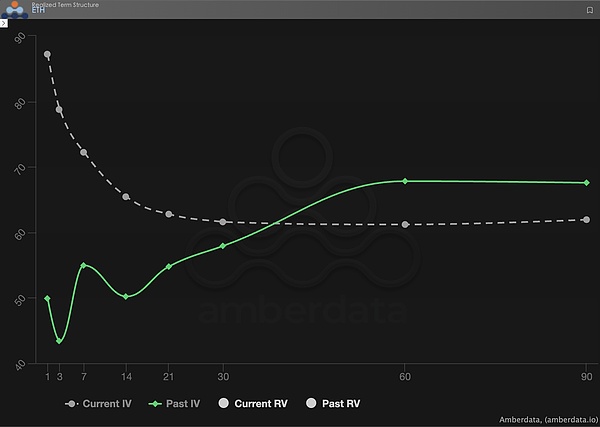

2. 期限结构(Term Structure):持续倒挂的形态

Term Structure(期限结构)展示了不同到期时间的 Implied Volatility (IV) 分布。

形态异动: 当前 BTC 与 ETH 的 Current IV 曲线均呈现出明显的倒挂形态,即近端隐含波动率显著高于中远端,未能回归典型的 Contango(近低远高)结构。与上周相比,本周近端 IV 再度抬升,而中远端 IV 仅小幅上移,导致整体倒挂程度并未缓解,甚至在部分期限区间有所加深。

深度解读: 倒挂的期限结构的定价方式高度契合当前环境:美联储人事预期、关税裁决、行政当局对央行独立性的冲击,均属于“时间点明确但结果高度不确定”的事件型风险。期权市场因此选择在短期限内集中支付保险费,而非为长期结构性波动定价。

BTCÐ

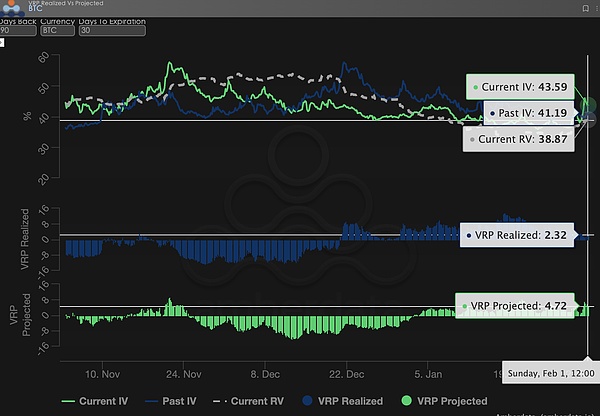

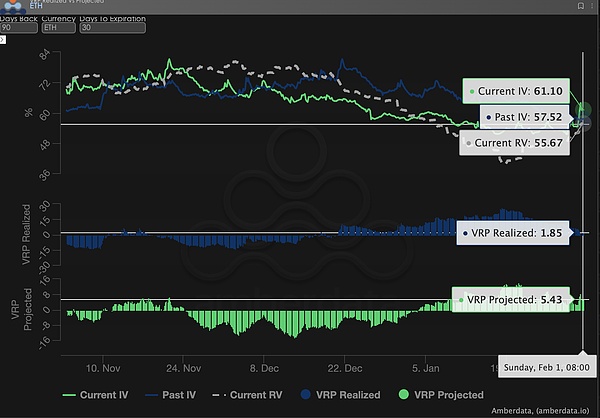

3.波动率风险溢价(VRP):卖方利润空间的压缩

VRP(波动率风险溢价=隐含波动率IV - 已实现波动率RV)是衡量期权定价是否合理的重要指标。当前市场正处于修正期。

动态走势: 本周 BTC 与 ETH 的 IV 与 RV 同步上行,但 RV 的抬升速度更快,导致 VRP Realized 与 VRP Projected 均被压缩至个位数区间。与上周相比,卖方原本依赖的“高 IV – 低 RV”缓冲带明显收窄,期权定价正在向更接近公平波动率的状态回归。

深度解读: 这一现象在宏观事件驱动型行情中并不罕见。美联储换帅预期并非一次性冲击,而是可能在未来数周内反复发酵的风险源,使得已实现波动率(Realized Volatility)持续维持在高位。与此同时,隐含波动率虽然仍高,但已难以进一步大幅上修,从而压缩了 VRP 空间。这种环境对单纯的期权卖方极为不利:名义权利金看似充足,但一旦价格出现连续波动,Gamma 与 Vega 风险将迅速侵蚀收益。

BTCÐ

4.期权数据:交易者的“第三只眼”与多维定价权

在复杂的 2026 年宏观环境中,单纯的价格走势(Spot Price)往往是滞后的,而期权数据则是交易者的“第三只眼”,能够穿透表象看到资金的真实防御边界。

针对不同交易风格,观察的数据维度应有显著区别:

短线/日内交易者(Gamma Scalpers): 应重点监控 1-3 dte 的 Gamma Exposure(GEX) 分布。如在 1 月 30 日美联储换帅波动期间,GEX 的集中行权价构成了极强的物理支撑与压力,能够帮助短线资金在流动性枯竭前精准撤离。

趋势/波段交易者(Swing Traders): 应聚焦于 25 Delta Skew 与 VRP Projected。如当 Skew 持续处于极低负值而 VRP 维持高位时,往往预示着市场过度恐慌,是典型的“反向抄底”信号。

机构/长线套保者(Hedgers): 需穿透 Term Structure 观察远端Vega的变化。如通过对比 Current IV 与 90 天均值的偏离度,可以判断当前的“保险”是否过贵,从而决定是直接买入 Put 还是构建更复杂的组合策略。

期权数据提供了“概率”与“成本”的双重维度。为了帮助投资者更好地捕捉这些非对称机会,Sober 期权工作室现提供【定制化期权数据跟踪研报】服务,针对您的特定仓位与风险偏好提供深度画像,欢迎私信咨询。

三、期权策略推荐:锁定下行风险的熊市价差策略 (Bear Put Spread)

针对 2026 年 1 月这种“近端极度恐慌、远端相对冷静”的定价环境,我们不建议投资者直接买入看跌期权(Long Put),因为当前近端 IV 的大幅跳空意味着“保险费”正处于阶段性高点。此时,熊市价差策略 (Bear Put Spread) 是最具性价比的对冲利器。

3.1 策略构造(以 BTC 为例)

买入看跌期权 (Long Put): 买入 1 个 Delta 约为 -0.4 左右的近月 OTM Put(例如:行权价略低于现价 5%-8%)。

卖出看跌期权 (Short Put): 同时卖出 1 个相同到期日、Delta 约为 -0.2 左右的深虚值 OTM Put(例如:行权价低于现价 15%-20%)。

3.2 推荐逻辑:利用“波动率倒挂”进行降本增效

抵销昂贵的 Theta 损耗: 如第二部分数据所示,目前近端期权的 IV 极高,这意味着期权的时间价值流失(Theta Decay)非常快。通过卖出更深虚值的 Put,我们可以回收一部分权利金,从而大幅降低对冲头寸的持仓成本。

规避 IV 回落风险: 当前 VRP 空间正在收窄,一旦关税裁决落地或宏观情绪平复,IV 可能会出现 Volatility Crush(波动率崩溃)。熊市价差通过一买一卖的组合,利用了两个行权价之间 IV 的相对变化,能够有效抵御 Vega 维度的集体回落对持仓造成的伤害。

精准保护“黑天鹅”区间: 考虑到 BTC 作为风险资产在避险第一阶段的滞后性,该策略能为账户提供一个清晰的安全垫。即使发生类似于美联储换帅引发的系统性清算,该策略也能在锁定的价格区间内提供稳健的赔付。

3.3 实战提醒

相比于单纯持币,熊市价差在震荡阴跌行情中表现优异。如果 BTC 价格在 2 月下旬(中期选举议题发酵前)依然维持震荡,该策略的最大损失仅限于净支付的权利金。而一旦“黑天鹅”事件触发深度回调,该策略将为现货仓位提供宝贵的流动性保护。

四、免责声明

本报告基于公开市场数据及期权理论模型撰写,旨在为投资者提供市场信息与专业分析视角,所有内容仅供参考与交流,不构成任何形式的投资建议。加密货币及期权交易具有极高的波动性与风险,可能导致本金的全部损失。在采取任何交易策略前,投资者应充分理解期权产品的特性、风险属性及自身的风险承受能力,并务必咨询专业的金融顾问。本报告的分析师不对因使用本报告内容而产生的任何直接或间接损失承担责任。过往市场表现不预示未来结果,请理性决策。

联合出品:Sober期权工作室 × Derive.XYZ

声明:本文系金色财经原创稿件,版权属金色财经所有,未经授权不得转载,已经协议授权的媒体下载使用时须注明"稿件来源:金色财经",违者将依法追究责任。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

隐私:加密货币未来最核心的“护城河”

隐私:加密货币未来最核心的“护城河”白话区块链

Strategy 成本线失守:加密市场再临「清算日」

Strategy 成本线失守:加密市场再临「清算日」Foresight News

没有任何利好时比特币要跌到哪里

没有任何利好时比特币要跌到哪里区块律动BlockBeats

微策略防线告破:比特币要滑向6字头了吗?

微策略防线告破:比特币要滑向6字头了吗?比推 Bitpush News

拥抱BIS治理:数字金融时代市场主体的生存法则

拥抱BIS治理:数字金融时代市场主体的生存法则数字新财报

比特币下跌时 我重新理解了大教堂与赌场

比特币下跌时 我重新理解了大教堂与赌场金色精选

大清算:CZ道心破碎 币安黑化完成

大清算:CZ道心破碎 币安黑化完成佐爷歪脖山

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部