再创新高:黄金到底是泡沫 还是法币时代的最后防线?

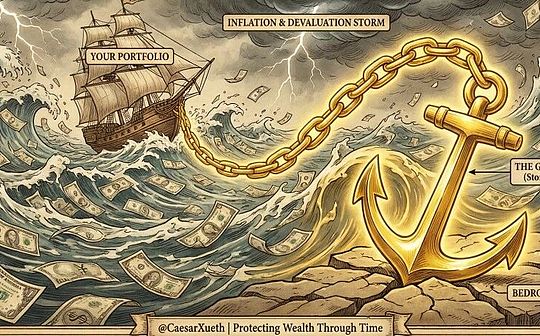

为何在这个时代,持有黄金不再是保守,而是最激进的防御?别再问目标价:当全球金融秩序归零,黄金便没有天花板。当全球信用体系出现裂痕,黄金是唯一的“文明锚点”吗?

2026 年的第一个月还没过完,黄金已经势如破竹地冲破了 5000 美元/盎司的大关,并且直逼$5300(文章还没写完,就已经突破了$5500了)。在大家还在争论“是不是涨过头了”的时候,现实已经把所有的预测甩在了身后。

很多读者问我:“凯撒,黄金还能上车吗?这到底是一场泡沫,还是人类秩序的一次大重组?”

为了治好大家的焦虑和FOMO(Fear of Missing Out/害怕错过),今天我们不聊虚无缥缈的情绪,直接拆解黄金的“前世今生”。本文会分成四个部分:

第一部分:带你从宇宙维度看它的底层特性(通俗版);

第二部分:用硬核金融逻辑拆解它的买卖博弈(通俗版);

第三部分:分析过去百年黄金的价格逻辑(专业入门版);

第四部分:专业的黄金大宗商品分析报告(专业版)。

第一部分(通俗版):黄金——上帝给人类的礼物

01 来自星辰的“重元素”

你知道吗?黄金并不是地球“长”出来的。

在宇宙的尺度上,黄金的产生极其苛刻——它源于中子星的碰撞或超新星的爆发。也就是说,你指间那一枚戒指,其实是几十亿年前宇宙中最剧烈爆炸后的残余能量。

它的化学性质极其傲慢:不生锈、不腐烂、不可人造。 这种“物理层面的恒定”,让它天然成为了上帝写给人类的一行“原始代码”,用来标价世间万物。

02 法币的幻觉与黄金的真相

过去 200 年,人类尝试了无数种纸币(法币)方案。但如果你把英镑、美元或任何一种法币拉长到百年维度看,你会发现一个扎心的事实:法币相对于黄金的价值,始终在一条通往“归零”的斜线上。

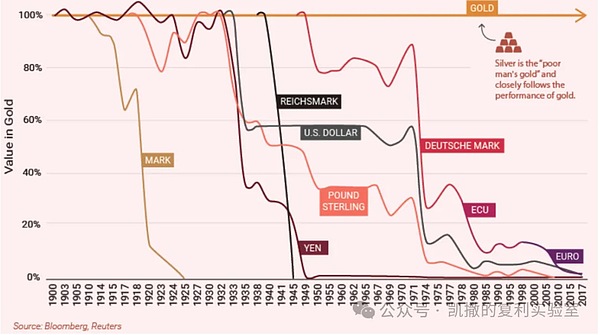

图1: 120年以来金本位下的主流法币价值近乎归零

图1: 120年以来金本位下的主流法币价值近乎归零

人类货币史是一部极其残酷的“财富熔断”史:统计显示,全球法币的平均寿命仅为 27 年,绝大多数纸币在历史的长河中甚至撑不过一个世纪的更迭。即便是那些被视为文明基石的“顶级优等生”,在黄金这一永恒的物理坐标面前也显得体无完肤——英镑存续 300 年,购买力却已蒸发 99.7%;两百岁的美元仅残存 1.2% 的价值;即便是最稳健的瑞士法郎,百年间也流失了 95% 的购买力。

这些所谓的信用货币,其价值轨迹无一例外地指向归零。这不仅是数据的终局,更是对所有迷信纸面财富者的震慑:在主权债务的废墟之上,法币只是被不断稀释的借条,唯有黄金才是跨越世纪、终结所有谎言的唯一真实资产。

法币代表的是“政府的信用”,而信用是会通胀、会透支、会腐烂的(熵增);黄金代表的是“自然的物理量”,它是抵抗人类贪婪的最后一道防线。

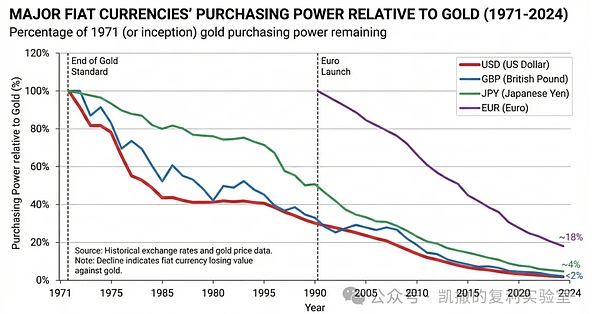

图2:40年以来金本位下的主流法币价值大幅下跌

黄金是超越主权的货币。当主权货币的信任逐步崩塌,人类会自发地选择超越主权的货币。

第二部分(通俗版):黄金底层逻辑的硬核推演

如果你问现在值不值得入手,我们必须跳出涨跌,看清买盘(Demand)与卖盘(Supply)的博弈。

01 消失的卖盘:谁在看空黄金?

要让黄金长期大规模下跌,通常需要满足三个条件之一:

美联储强力加息/回收流动性: 现金变得值钱,黄金这种不生息资产就会被抛售。

世界大和平: 地缘风险归零,大家不再需要避险。

全球经济爆发式增长: 财富分配均匀,大家忙着通过贸易赚钱,没空存金子。

现实是: 在 2026 年的当下,未来 2~3 年内,这三个条件几乎一个都不成立。甚至,如果发生金融危机或 AI 泡沫爆破这样的黑天鹅,黄金虽然会因为机构要补“保证金”而短暂极速下挫,但那仅仅是短期的“流动性踩踏”,而非逻辑逆转。

02 疯狂的买盘:谁在不计成本地扫货?

目前的黄金市场,正处于一种“只有买盘,没有卖盘”的奇观中。支撑这股力量的,是三个长期变量:

各国央行的“主权避险”: 自从俄乌战争中俄罗斯海外资产被查封,加上特朗普时代的种种激进操作,全球各国突然意识到:放在别人家银行里的美元,不一定是你的钱。于是,各国央行开始疯狂售卖美债,置换成黄金。国际秩序越崩溃,主权国家对黄金的渴望就越疯狂。

投资者的“信任坍塌”: 当美债美元体系的信任基石开始松动,不仅是国家,全球高净值人群都在通过黄金 ETF 疯狂净流入。这是一种本能的避险——当数字系统可能归零时,人们会回到存在了数千年的物理共识。

中国的核心战略布局: 随着中国在黄金交易平台上的布局和政策更新,黄金已经从“首饰”上升到了“国家核心战略储备”。这意味着一个超级买家正在进行长达十年的持续扫货。

总结:底层逻辑比价格预测更重要

很多人问我:“凯撒,目标价看到多少?”

甚至有顶级投行喊出了 5700~6700 美元,甚至更高。

(高盛预测$5400,摩根士丹利预测$4800~5700,摩根大通预测$5055~6000,美国银行预测$6000,瑞士银行预测$4800~5000,法兴银行与德银预测$6000~6350,GlobalData预测$6100~6700)

图3: 50年以来金本位下的主流法币价值近乎归零

图3: 50年以来金本位下的主流法币价值近乎归零

但我只想告诉你:短期价格是无法预测的,不过底层逻辑是可以推演的。

举个例子,我们在 2025年10月计算推演得出结论, 2026 年底至少会突破 5000 美元。结果呢?连2026 年的第一个月都没过完,黄金就已经突破了 5300美元。

我写这篇文章的时候是5300,睡了一觉起来准备发布的时候已经?到快5500了,然后只能打回草稿,重新计算。

这是我第一次遇到价格上涨速度比我文章发布速度还快的大宗商品标的,让我不得不连续修改了好几次模型参数。

这说明对系统信任的崩溃速度比所有人想象的都要快。

黄金的上涨,本质上是人类对旧秩序崩溃的恐慌指数。

只要世界还没有回到那个“贸易顺畅、规则互信”的黄金时代,黄金就依然是地球Online游戏里唯一的“存档点”。

给你的Action Plan:

放弃择时: 黄金不是用来短线暴富的,它是你人生的“降落伞”。

资产配置: 桥水基金创始人瑞达利欧在2025年说:“至少保持 5%-15% 的黄金实物或 黄金 ETF 配置”。这可以作为你穿越秩序崩溃期的“主权豁免权”。

看清本质: 别管首饰用途,那是消费品;看央行的动作,那才是风向标。

第三部分 过去百年的黄金价格逻辑分析(专业入门版)

在过去百年的宏观尺度下,黄金价格表现出一种极具误导性的“长期下跌”,这主要体现在其相对购买力与生产性资产的对比上。

核心原因在于美元霸权的确立与金本位的解体。1944年布雷顿森林体系建立,黄金被“锚定”在35美元/盎司,而随着1971年尼克松冲击彻底切断金兑换,黄金在数十年间从“货币本身”退化为一种“无息商品”。

在二战后的全球大扩张时代,科技进步带来的全要素生产率飞跃,使得标普500等生产性资产的复合增长率远超实物黄金。

黄金不产生股息或利息,在长达20年的沃尔克高利率时代(20世纪80-90年代),极高的机会成本(持有黄金意味着放弃高额的实际利率收益)是导致黄金在实际购买力层面持续阴跌的主因。

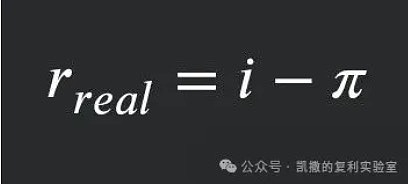

与此相对,黄金长期上涨的核心逻辑在于其作为“法币信用对冲工具”的稀缺属性。由于黄金无法被任意印刷,其供给增长受限于物理开采(年均增速仅约 1.5% - 2%),而法币供给在脱钩金本位后进入了指数级扩张轨道。黄金上涨的最强驱动力是负实际利率。

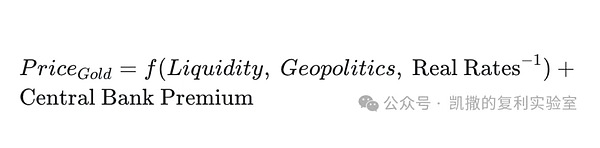

根据费雪方程式:

其中 r(real) 为实际利率,i 为名义利率,pi 为通胀率。

当通胀飙升或央行为了稀释债务而强行压低利率,导致 r(real)< 0 时,黄金作为零违约风险的“硬资产”就会爆发。

最近几年(尤其是2022年至2026年初)金价的持续飙升,标志着一个“非典型性上涨”阶段。其核心诱因是全球信用的碎片化与美元的工具化。

自2022年地缘冲突爆发及随后的金融制裁以来,美元的“中立性”受到质疑,导致全球央行(尤其是“全球南方”国家)开启了历史性的去美元化进程。

央行购金行为从“补充配置”变成了“战略防御”,这种买盘是不计成本且具备刚性的,直接抵消了美联储此前加息带来的抛售压力。

是的,本轮黄金超级周期是从2022年开始的,之所以前两年价格变动不大,是因为美联储加息不仅回收了流动性,还让持有黄金的机会成本增加了。

此外,债务螺旋与结构性通胀成为了支撑金价的新常态。

随着全球公共债务占GDP比重攀升至历史极值,市场对法定货币的长期购买力产生了系统性怀疑。

AI基建狂潮带来的巨大能源需求和去全球化下的供应链重构,导致通胀中枢由过去的2%上移至 3%-4%。

在这种背景下,黄金不再仅仅是防范金融危机的“灭火器”,而是演变成了应对全球主权债务风险和货币重构的“救生艇”。

第四部分 黄金深度分析报告(专业版)

报告日期: 2026年1月28日(29日有更新模型)

资产标的: 现货黄金 (XAU/USD) 及 COMEX 黄金期货 (GC)

当前价格参考: $5,000 - $5,600 / 盎司

1. 历史周期与规律溯源 (Historical Patterns)

黄金作为全球货币体系的“影子基准”,其定价逻辑在2025-2026年发生了深刻的范式转移。

1.1 上涨/下跌触发因子:从“实际利率”到“信任赤字”

传统驱动力的失效与重构: 过去20年,黄金价格与美国实际利率(TIPS Yields)呈现高度负相关。然而,2026年的行情特征显示,黄金已逐渐脱离单纯的利率敏感型资产角色,转变为“去法币化”(De-fiatization)和“地缘政治对抗”的对冲工具。

本轮核心驱动力:

地缘政治黑天鹅: 美国总统特朗普针对欧洲盟友(关于格陵兰岛购地争端)的关税威胁,导致跨大西洋联盟出现裂痕。市场担忧贸易战升级为货币战,资金加速逃离欧元和美元体系,涌入黄金。

央行购金的“地板效应”: 全球央行(特别是新兴市场)持续将美元储备置换为黄金,这种对价格不敏感的战略买盘为金价提供了极高的安全边际。

下跌催化剂: 历史上,地缘政治溢价往往具有“脉冲性”。一旦美欧谈判达成和解,或者通胀数据迫使美联储意外鹰派加息,黄金可能面临短期获利回吐。

1.2 季节性表现:强劲的“春季攻势”

一季度效应: 统计过去20年的数据,1月和2月通常是黄金表现最强劲的月份。这主要得益于中国春节的实物金需求以及全球投资组合的年初再平衡。

2月-3月展望: 历史数据显示,2月至3月黄金上涨概率约为65%,平均涨幅为2.9%。2026年,叠加格陵兰岛危机引发的避险情绪,这一季节性规律被进一步放大。

2. 基本面与市场微观结构 (Fundamentals & Market Structure)

与白银的工业属性不同,黄金当前的微观结构主要受货币流动和央行行为主导。

2.1 筹码分布:谁在买?谁在卖?

超级买家 (Whales) —— 央行:

波兰央行 (NBP): 波兰国家银行宣布增持150吨黄金,目标是将黄金占储备比例提升至20%以上,以应对地缘不确定性。

中国与隐形买家: 尽管官方数据时有间断,但业界普遍认为中国及其他非西方央行正在通过主权财富基金等隐蔽渠道持续积累黄金。

ETF 资金回流: 经过长时间的流出后,西方机构投资者开始追涨。SPDR Gold Shares (GLD) 等主要ETF在2026年初录得显著资金流入,显示“害怕踏空”(FOMO) 情绪正在蔓延。

2.2 期货市场与持仓分析 (CFTC COT)

非商业持仓 (Speculators): 根据最新的CFTC持仓报告,管理基金(Managed Money)的黄金净多头头寸约为 251,238 手。

拥挤度评估: 这一持仓水平处于历史高位区间(High Percentile),表明投机盘已经相当拥挤。虽然并未达到极端的“崩盘临界点”,但多头加仓的空间已不如之前宽裕,市场对利空消息的敏感度将显著上升。

2.3 库存与逼空风险

COMEX 库存: 截至2026年1月,COMEX 注册库存(Registered)约为 1,886 万盎司,较周期低点略有回升,但仍远低于2020年峰值。

逼空潜力: 相比白银极度紧张的库存状况,黄金的库存覆盖率相对健康。目前并未出现类似于白银的现货升水(Backwardation)飙升或租赁利率失控的现象。因此,黄金的上涨更多是基于估值重塑,而非单纯的逼空 (Short Squeeze)。

2.4 黄金的供需博弈

站在 2026 年的视角回看过去三年的数据,黄金市场经历了一场从“西金东移”到“央行本位”的深刻范式转移。以下是关于黄金供需结构的深度对比分析:

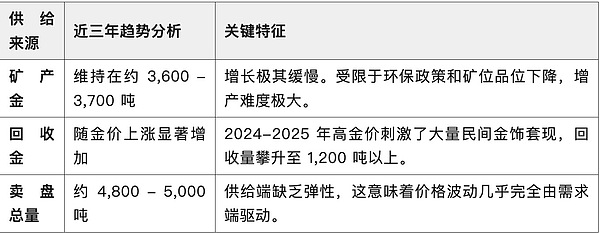

(一) 供给侧:存量博弈下的“刚性平原”

黄金的供给主要由矿产金(Mine Production)和回收金(Recycling)组成。

核心逻辑: 信用货币信任赤字 / 地缘政治溢价 (格陵兰岛危机等) / 央行储备多元化

(二) 需求侧:结构性的力量对冲

黄金的需求结构在过去几年发生了戏剧性的演变,传统逻辑正在被颠覆。

(A)央行买盘:不可忽视的“终极锚点”

这是近年来最强劲的增量。

逻辑转变: 全球央行(尤其是新兴市场)为了去美元化和资产多元化,表现出了极强的购买意志。

数据表现: 2024 年和 2025 年,全球央行净购金量均维持在 1,000 吨 左右的高位。这为金价提供了坚实的“地板价”。

(B) 金饰需求:价格敏感型的“减速带”

现状: 作为最大的需求类别(占比约 45%-50%),金饰需求对价格极其敏感。

趋势: 随着 2025 年金价不断创下历史新高,中国和印度的金饰实物消费出现了明显的“高位畏难”情绪,销量有所萎缩,起到了平衡市场的作用。

(C) 投资需求:从流出到“猛头回头”

ETF 动向: 2023-2024 年,由于美联储维持高利率,西方投资者曾大规模流出黄金 ETF。

转折点: 进入 2025 年下半年,随着降息周期开启和地缘政治溢价上升,西方资金开始“回补”仓位,形成了与东方实物买盘的共振。

(三) 供需平衡分析:紧平衡下的溢价

我们可以用一个简化的逻辑模型来理解当前的定价:

供给瓶颈: 每年新挖掘的黄金仅占全球存量的约 1.5%,这意味着黄金本质上是零通胀资产。

需求错配: 当央行的战略性买盘(不计成本)与投资者的避险买盘同时发力时,即使金饰需求萎缩,也无法抵消巨大的资金缺口,导致了 2025 年至今的非线性上涨。

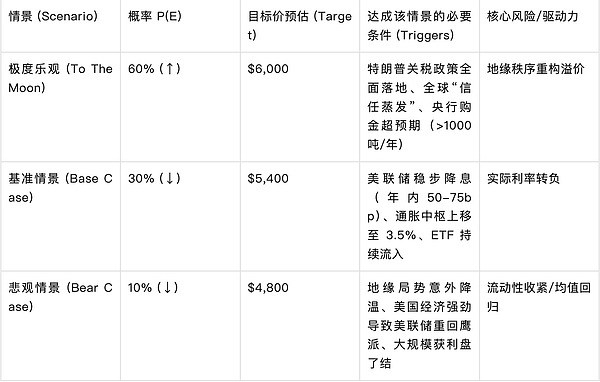

3. 量化概率建模 (Bayesian & EV Analysis)

基于当前宏观环境,我们构建贝叶斯模型来评估未来一个季度的价格路径。

3.1 贝叶斯概率更新

先验概率 (Prior): 基于历史高位的技术指标(RSI超买),自然回调的概率较高(Prior Bearish: 40%)。

似然性 (Likelihood) —— 新信息输入:

证据 A (Strong Bullish): 高盛将2026年底目标价上调至 $5,400。

证据 B (Bullish): 特朗普政府的关税政策导致美元信用受损,推高硬资产溢价。

证据 C (Neutral/Bearish): 美债实际收益率在4.2%附近徘徊(虽然降息了,但美债价格下跌让收益率又涨起来了),未进一步大幅下行。

后验概率 (Posterior): 综合地缘政治的肥尾风险与央行托底效应:

截至 2026 年 1 月 28 日,现货金价已突破 $5,200 关口(一度触及 $5,290),不仅彻底击穿了 $5,000 的心理防线,更引发了华尔街投行的集体“空头回补”与目标价上调。

由于金价在短短一周内放量突破强阻力位,新证据极强地指向了“非线性增长”情景。

乐观场景 (Currency Crisis): 贸易战全面爆发,美联储被迫降息以对冲经济冲击。

目标价:$6,000

概率:60%

中性场景 (Stagflation Grind): 局势僵持,金价以时间换空间,缓慢上涨。

目标价:$5,400

概率:30%

悲观场景 (Geopolitical Ease): 格陵兰岛等问题通过外交途径快速解决,避险消退。

目标价:$4,800 (关键技术支撑)

概率:10%EV = (0.60 x 6000) + (0.30 x 5400) + (0.10 x 4800)

EV = (0.60 x 6000) + (0.30 x 5400) + (0.10 x 4800)

EV = $5,700

盈亏比评估:潜在上涨空间约 +13.63%,潜在下跌风险约 -9%。与白银相比,黄金的期望收益率较低,但确定性更高 (Lower Beta)。

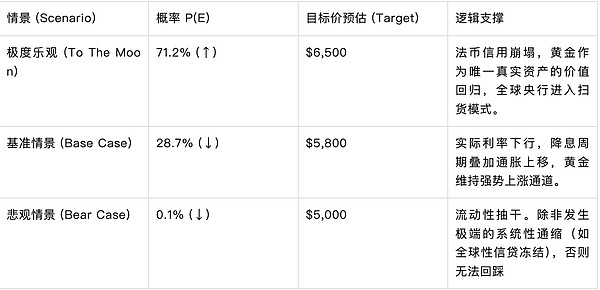

更新:根据2026年1月29日早上的最新市场报价,由于金价在12小时内迅速跨越了$5400这一关键基准线,新证据已经极强地向“极度乐观”情景倾斜。

3.2 更新:2026年1月29日期望值 (EV) 计算

EV = (0.71.2 x 6500) + (0.28.7 x 5800) + (0.01 x 5000)

EV = $6,298

量化结论: 当前现货价格约为 $5,483。计算得出的期望值 (EV) 为 $6,298。有安全边际。

盈亏比评估: 潜在上涨空间约 +14.86%,潜在下跌风险约 -8.8%。与白银相比,黄金的期望收益率较低,但确定性更高 (Lower Beta)。

4. 投资建议与风险提示 (Decision Logic)

4.1 投资建议:核心配置 (Core Hold)

评级:持有/买入/逢低买入 (Buy Dips)。不建议在当前历史高位激进追涨(比如All In),但可以定投/逢低买入/逐步买入。

策略逻辑: 黄金目前并非交易“阿尔法”(超额收益)的最佳标的(白银更具爆发力),而是投资组合中不可或缺的“贝塔”(避险基石)。

操作区间:

阻力位: $5,500(心理关口,已突破),战略阻力:$5,800~$6,000,这是基准情景(Base Case)的顶部。

支撑位:一级支撑(强力):$5,200。这是此轮暴涨的突破口,也是机构回补的心理防线。二级支撑(底线):$5,000。整数大关,若回踩此处,四“法币清仓式”的入场机会。

买入区:分批入场:$5,250~$5,500。不要等待大幅回撤,因为目前是“卖盘枯竭”状态。

对冲策略: 关注 做多白银 / 做空黄金 的套利机会。当前金银比 (Gold/Silver Ratio) 约为 50.8,若市场风险偏好回升或通胀预期升温,白银表现将大概率优于黄金。另外还要关注波动率对冲:保持3~5%的VIX长期看涨期权。在2026年地缘冲突与贸易摩擦的高频期,这是保护复利不被黑天鹅“打断”的熔断机制。

4.2 核心风险点 (黑天鹅事件Black Swan)

地缘局势骤冷 (De-escalation): 如果美国与欧洲就格陵兰岛问题达成意外的快速妥协,或者取消关税威胁,黄金可能瞬间回吐 $200-$300 的地缘政治溢价。

美联储政策转向: 若关税导致美国国内通胀失控,迫使美联储放弃降息甚至转为加息,实际利率的飙升将对无息资产黄金构成重大利空。

亚洲需求疲软: 随着金价逼近 $6,000,中国和印度的实物首饰需求可能受到抑制(价格破坏需求),导致现货市场支撑减弱。

结论

供给端没有惊喜: 不要指望矿产公司能瞬间增产,黄金的物理稀缺性在 AI 时代被进一步放大。

需求端重心偏移: 黄金已经从“抗通胀工具”转变为“地缘博弈工具”。只要全球信用体系的裂痕存在,央行的买盘就不会停止。

卖盘压力释放: 高金价带来的回收金增加,是目前市场上唯一的显著卖盘,但这更多是“一次性”的筹码交换,无法改变长期的紧平衡态势。

逻辑校准

“信任蒸发”逻辑: 此次暴涨的核心动能不是通胀,而是如 Ross Norman 所言的“信任蒸发”。美元工具化导致全球南方国家进入“主权防卫模式”,央行买盘从“补充配置”变成了“生存必需”,这种买盘是不计成本的。

范式转移: 黄金已从单纯的“抗通胀工具”进化为“全球资产重组的救生艇”。ARK Invest 的 2026 报告也间接证明了,在技术大爆发导致法币信用不确定的时代,硬资产的锚定作用在增强。

凯利公式建议: 鉴于后验概率已大幅向“极度乐观”倾斜,可以考虑适度调高黄金在资产包中的权重。但需警惕 $5,400(高盛目标位)附近的阶段性盈利了结压力。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

白银为BTC大突破打了个样

白银为BTC大突破打了个样刘教链

渣打银行香港加密业务动作频频 为稳定币落地铺路?

渣打银行香港加密业务动作频频 为稳定币落地铺路?数字新财报

美元已经跌至新低 为什么比特币还没涨?

美元已经跌至新低 为什么比特币还没涨?区块链骑士

对不起 这次我必须赌AI死

对不起 这次我必须赌AI死金色精选

黄金、美元和债务的世界:资产负债表的重估

黄金、美元和债务的世界:资产负债表的重估金色精选

再聊聊这波黄金牛市

再聊聊这波黄金牛市六镇

再创新高:黄金到底是泡沫 还是法币时代的最后防线?

再创新高:黄金到底是泡沫 还是法币时代的最后防线?凯撒的复利实验室

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部