当Web3成为SaaS:后端化趋势下的行业结构、赛道机会与创业方向

作者:ODIG Invest

Web3 正在经历一场深刻的“后端化”变革。

对于主流用户而言,未来只需关注支付、交易与账户管理;而区块链、智能合约与结算网络,将如同数据库和云计算一样,逐渐消失于感知层。

后端化是技术形态,SaaS 化是商业模式。

但真正的问题已经不在于“Web3 是否会成为后端?”

而在于:当 Web3 成为后端,它是在为去中心化世界筑基?还是被“金融科技”所吸收?

最需要讨论的问题是:

Web3 在后端化趋势下,还有哪些赛道充满机遇?

一、周期轮动下的Web3后端化趋势解析

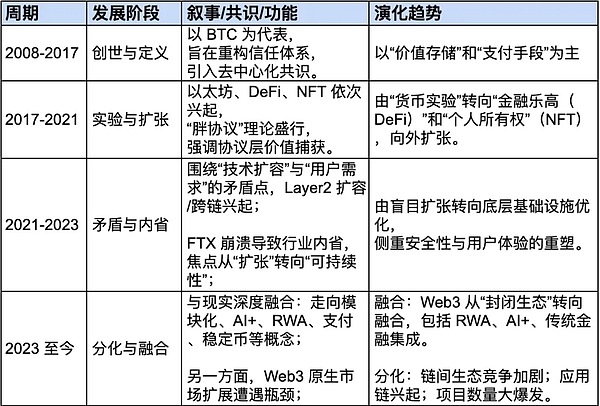

在讨论后端化趋势与赛道机会之前,我们需要梳理几轮周期的变化情况:

伴随牛市的创新和熊市的反思,每轮创新焦点旨在解决前周期瓶颈,最终推动下一轮的增长;

2017-2021 年,主要解决可编程性(智能合约)的问题;2021-2023 年,初步解决了可扩展性的问题;2023 至今都在解决“实用性”的问题,并在这里出现分化。

技术演进遵循“基础设施/协议 → 应用 → 基础设施优化”的螺旋式路径,最终实现技术的成熟集成。

这符合以下正循环:

基础设施改进 → 资产创新可能 → 产品体验提升 → 用户规模扩大 → 基础设施需求增强。

我们从基础设施,资产,产品几个层面来观察整个 Web3 行业的价值流动方向:

基础设施层:提供底层技术和协议,价值捕获来源于网络效应和协议费用

资产层:创造和交换价值载体,价值捕获来源于资产发行和流通

产品层:连接用户与价值,价值捕获来源于用户体验和规模效应

其中,技术复杂度与用户距离之间为逆向关系:

技术复杂度:基础设施层 > 资产层 > 产品层

用户感知度:产品层 > 资产层 > 基础设施层

Web3 后端化的本质是复杂性抽象化:通过标准化接口屏蔽底层细节,直击用户体验。

这是行业成熟过程中专业分工的必然——越是底层技术,越需要专业化;越是用户端,越需要简化和抽象。

之所以在当前出现前所未有的融合,是因为 Web3 后端化所需的关键驱动力,都在本轮周期内出现:

用户体验:传统助记词和 Gas 操作阻碍大规模采用,基础设施及技术成熟使体验接近 Web2;

合规要求:FIT21 法案等监管框架对发行主体提出具体要求,合规层后台化;

实用需求:AI 代理和自动化经济需要无感支付和结算;

在“前端”部分,AI 正在成为未来的主导交互范式。

那么,下一周期 Web3 基于技术本身的不可替代性,能够解决什么样的问题?赛道机会与创业方向在哪里?

二、Web3技术的不可替代性核心

Web3 技术具有哪些不可替代性?可总结归纳为:

宏观层面:去中心化信任基础设施(信任最小化机制,全球结算层属性,无单一控制点)

中观层面:可编程价值网络(智能合约自动化,Tokenomics,可组合性乐高)

微观层面:密码学原语与技术堆栈

当前的 Web3 正在从“资产”及“叙事”,回退到“结算、身份与信任的底层协议层”。

a16z 在《Big Ideas 2026》中,明确地表明了这种转向:Web3 的未来,不在前端,不在替代 Web2 产品,而在成为后端基础设施。接下来,宏观金融、AI Agent、以及高性能链所代表的交易型基础设施才会是 Crypto 真正走向大规模的关键。

与前述的“分化与融合”所对应, Web3 是一个走向成熟的多元化生态,将分化为两个方向:

金融科技化: 这是 Mass Adoption 与 Web2 融合的方向,或许会让 Web3 成为新的 SaaS,归属于“金融科技”。

原生资产化:基于“去中心化”理念,持续催生链上原生创新,这比基础设施层更加前端。

三、后端化趋势下的赛道机会与创业方向

从基础设施,资产与产品的角度,梳理潜在的 Web3 赛道机会与创业方向。

3.1 基础设施端

Web3 后端化趋势下,基础设施和协议层项目具备最大价值捕获潜力,特别是跨链互操作和 AI 集成的中间件层。

公链应摒弃同质化的 TPS 竞赛,转攻 AI、支付等垂直场景,打造具备差异化后端价值的专用链。

(1)Web3 商业/ 可编程支付:

稳定币在 2025 年处理着数万亿美元交易量,证明了“可编程货币”已正式从实验室理论进入大规模商业实践阶段。

基于稳定币的可编程特性,商业模式正在发生底层变革:

自动化执行: 依托智能合约,实现无需人工干预的自动返利、条件触发式分红。

众筹与分发: 资金流与业务流合一,重塑了众筹和利益分配的透明度。

代理化交互:理想的商业形态将由 AI 或智能代理代为决策,通过代码确保契约即时履行。

价值捕获将集中在门槛降低与分配重塑两个方向,可关注: 可编程支付与商业:

基于稳定币的代理购物(Agentic Commerce),通过智能合约实现自动返利、众筹。优先关注拥有巨大流量入口,且能利用 Web3 协议重塑分配逻辑的产品,将收益更公平、透明地返还给贡献者的分发协议。

账户抽象(AA)中间件:账户抽象中间件通过无感化体验,消解了非原生用户的准入门槛。例如支持 Web2 账号直接登录,后台自动生成智能合约钱包。 此外,还可能催生新一批面向传统企业上链服务商/咨询机构。

(2)隐私计算

目前,企业级隐私计算协议标准缺失,但机构级隐私需求明确,且 Web3 技术在该领域的护城河高,可关注 ZK 协处理器、ZKP+AI 融合、隐私 AI 计算网络等。

(3)DePIN 2.0

DePIN 赛道保留了对生产关系的重构,以及协调资源的新模式。关注 AI 算力网络、能源网格优化、地理空间数据采集、硬件抵押“金融化”等领域。

3.2 资产端

在“Tokenization”的阶段,资产是“嵌入式”的,被 Tokenization 的资产来自链下,法律、违约、破产都在传统体系中发生,上链只是进行“分发与展示”。

相反,当链上权力与风险同在,风险在链上产生,在链上清算,在链上被消化,则这样的 Web3 原生资产难以被后端化。

Web3 最成功的产品莫过于永续合约,借贷协议,AMM 等。

(1)万物永续化(Perpification)

从原生资产到传统金融资产,正在出现“全面永续合约化”趋势。 永续合约(Perps)比现货更符合 Web3 市场的产品逻辑”,核心在于价格锚定及清算机制。

而 Hyperliquid 的成功表明,高性能应用链(App-chain)与后端化原生清算的结合下,链上原生资产具备自我清算的完备机制,这是传统金融系统无法实现的特性。

PerpDEX 赛道,永续合约交易市场,链上大宗商品市场值得长期关注。

(2)原生上链发行(Origination on-chain)

这是与 Web2 及 RWA 融合的重要部分,适合传统巨头自上而下的推动。这需要资产一开始就在链上诞生,而不是仅“上链”。

例如,链上信贷协议,将发放、清算、违约处理全链上进行,在同一个可编程账本中完成。

稳定币将作为银行核心账本的“补丁”,让传统金融机构获得实时支付和可编程性;RWA 将成为企业们发行资产与证券的“补丁”,解构传统资产发行的低效环节,并引入链上优势。

能够为以上资产提供更好的流动性的协议/产品,将是值得关注的机会。

3.3 产品端

(1)合规科技(RegTech)与解决方案:

稳定币 / RWA 及支付领域的规模正在以空前的速度增加。考麦肯锡与 Artemis Analytics 报告,稳定币去年在链上结算规模约 35 万亿美元。

稳定币市场正形成“前端非托管+后端持牌”的格局。面对沉重的银行牌照成本与监管合规的双重压力,行业急需要一个“居中”的解决方案。

这中间可能需要一个“Stablecoin 银行”的角色,或者“新型合规接口”的解决方案。

例如,Circle 向美国货币监理署(OCC)申请全国性信托银行牌照,构建 Arc 区块链,加上与 Visa 的合作,构成了完整的“前端非托管+后端持牌”生态,这也表明行业正从“监管资金池”转向“监管接口”模式。

这种范式下,监管机构可能推出某种全球通用的制度:从针对协议的监管转向针对前端/入口的监管(Frontend-level Regulation),而非资金池本身。以保留无国界、低成本的优势,同时解决合规问题。

(2)AI 与边界拓展:

Web3 在 DePIN、隐私计算与 RWA 方向的推进,让 Web3 成为 AI 的“可信执行层”:

AI 负责生产:通过 AIGC 与智能代理释放产能。

Web3 负责清算:通过协议化收益分配与确权,确保 AI 产出的资产化。

基于此,可关注代理人经济(Agent Economy),数字人格与 AIGC 确权。

此外,随着 AI-native Builder 的增多,个体除了借助 AI 扩展产能,还有借助链上工具固化可积累资产的需求,这可能催生新的专用的区块链环境,以及针对 AI 的开发者社区及服务平台。

更远的未来,未来竞争的顶层逻辑将是:人类社会顶层资源拥有者(如 OpenAI、英伟达等)将如何利用 Web3 技术,将 AI 的边界无限推向实体经济与数字文明的每一个角落。

(3)金融娱乐化

在金融娱乐化的方向,存在着从纯金融应用转向消费者场景的可能,AI 与社交、游戏等消费级场景结合带来更大用户规模。

a16z 的最新数据显示,具备强 AI 交互属性的应用(如 AI 伴侣、AI 创作工具)展现出了“微笑曲线”——即用户在初期流失后,会因 AI 能力的迭代和内容的积累而产生极高的二次回访率。

成功的项目将具备 Web2 的用户体验(如社交登陆、法币入金)和 Web3 的价值捕获(如资产所有权、分润协议):

预测市场

AI 原生游戏(AI-Native Gaming)

社交化 DeFi(Socialized DeFi)

AI 增强型社交平台

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

金色Web3.0日报 | SpaceX可能明年将狗狗币送上月球

金色Web3.0日报 | SpaceX可能明年将狗狗币送上月球金色财经 善欧巴

全网近半亏损 本轮下跌为何让聪明钱都怕了?

全网近半亏损 本轮下跌为何让聪明钱都怕了?KellyFund私董会

凯文·沃什会带来什么?

凯文·沃什会带来什么?周子衡

ETH市场后续会如何发展?

ETH市场后续会如何发展?金色精选

以太坊如何成为更易于管理的资产

以太坊如何成为更易于管理的资产金色精选

比特币大跌影响最大的不是投资者 而是矿工

比特币大跌影响最大的不是投资者 而是矿工区块链骑士

当Web3成为SaaS:后端化趋势下的行业结构、赛道机会与创业方向

当Web3成为SaaS:后端化趋势下的行业结构、赛道机会与创业方向ODIG Invest

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部