AI恐慌隐约从就业问题转成了信贷危机

作者:对冲积鲸Reason;来源:X,@chenreason

AI 恐慌隐约从就业问题转成了信贷危机...

这才是麻烦的开始。

这场危机现在总结下来一共有三条主线在并进。

1、AI一下子让很多公司现金流吃紧,难以还贷续贷

很多行业,尤其软件、咨询、外包、地产服务,过去的赚钱方式基本就是卖人力、卖订阅、卖服务。AI 一旦能把一部分工作自动化,客户就会砍预算、压价、延后签约。

股价下跌只是情绪层面,真正要命的是,软件行业在美国杠杆贷款市场占比很高,接近16%,但质量其实是偏低的那类。

这些公司里不少是靠借钱扩张、回购、并购的,债务到期要续借。只要市场稍微谨慎一点,续借利率上去、条款变严、甚至续不上,这就是信贷风险的起点。

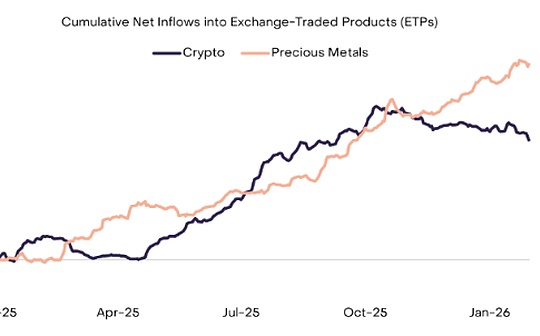

2、AI又需要大量借债,重资产大干快上

AI 不是纯软件,它其实是必须重资产投入的基础设施,需要大量数据中心、服务器、网络、电力接入。这个过程要花巨额资本开支,很多钱不是靠当期利润攒出来的,而是靠发债、贷款、租赁等外部融资。

于是市场会出现一种组合,旧业务现金流在快速变差 + 新业务建设却要借更多钱。

哪怕经济数据还不错,信贷市场也会先紧张起来,因为它怕的是资金链断。

3、但风险往往先出现在看不见的中间商,再传到宏观

普通人容易盯着巨头们,但信用压力更可能先在中间商身上引爆。

大概会有三类中间商:

一类给 AI 建机房、拉电、做冷却、做工程的公司,他们项目长、回款慢、杠杆高。

一类靠少数大客户吃饭的数据中心运营/开发商,客户集中度高,一旦砍单就很麻烦。

再一类是拿浮动利率贷款的公司,在利率上行时现金流被挤压得最快。

这几个地方如果出现违约、再融资失败、资产价格下跌,就会通过银行、基金、私募信贷等渠道扩散,最终变成更广泛的金融条件收紧,也就是宏观问题。

信贷市场看起来最平静的时候,往往更危险。

利差很低、融资很容易时,大家会把杠杆加到极致。等到某个触发点出现,例如盈利预期下修、项目延期,流动性就可能突然断层,价格跳水得比你想象的快得多。

一边,谷歌甲骨文都在发行天量债券,大家疯狂抢购。

一边,软件、地产、保险、财管行业一个个股价跳水。

压力在慢慢积攒,直到最脆的地方撑不下去。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

AI Agent效率高了 钱谁赚了?

AI Agent效率高了 钱谁赚了?数字新财报

Web3隐私 99%的人都理解错了

Web3隐私 99%的人都理解错了比推BitpushNews

AI恐慌隐约从就业问题转成了信贷危机

AI恐慌隐约从就业问题转成了信贷危机金色精选

谁在 CFTC 牌桌上?一场美国创新金融话语权的重新分配

谁在 CFTC 牌桌上?一场美国创新金融话语权的重新分配Foresight News

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部