Binance 133 页的年度报告说了啥?

刚刚,Binance Research 发布了《FULL YEAR 2025 & THEMES FOR 2026》年度报告,其不仅对 2025 年全年进行了全面回顾,并 2026 年行业发展主题进行了预测。

报告覆盖了加密市场包括宏观经济、比特币、协议层、DeFi、稳定币、消费者加密、前沿技术、机构采用、监管政策和2026年主题等诸多内容。

Web3.0 研读室帮助整理总结了这 133 页报告中的核心内容,或许能帮助大家找到下一个财富方向。

2025:“矛盾之年”

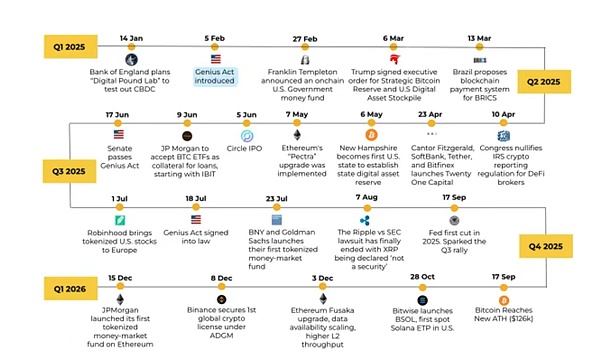

(图: 2025 全年大事件)

如果用一句话总结 2025 年的加密市场,那就是:“里程碑与波动并存”。

一方面,基础设施和机构接纳度取得了实实在在的进展。

比特币 ETF 持续吸金,仅在美国就净流入超 213 亿美元,像贝莱德这样的资管巨头旗下产品,规模甚至超过了最大的黄金 ETF。

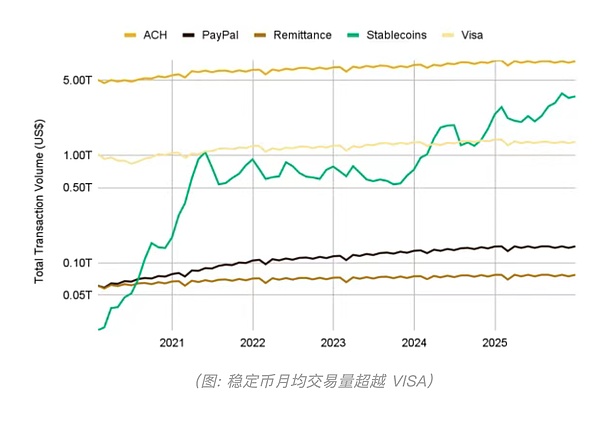

稳定币出圈,年交易额飙升至 33 万亿美元,已经超越了 Visa 等传统支付巨头,成为全球支付的新骨干。

近 200 家上市公司将比特币纳入资产负债表,持仓总量突破 110 万枚,占比特币总供应量的 5.5%。

但另一方面,市场的“脾气”依然不小。

全球加密货币总市值虽首次站上 4.2 万亿美元峰值, BTC 更是创下 12.6 万美元的历史新高,但年末市场却逆势下跌 7.9%,总市值徘徊在 3.35 万亿美元左右。

这种大起大落的背后,是宏观因素的强势主导。加密市场“不灵”了?

它已不再是独立赛道。

过去,我们看减半、看技术升级。现在,市场定价权已移交给了美联储的利率、美国的财政法案和地缘冲突。

报告指出,2025 年比特币与美股的相关性飙升至 0.43,而在美国政府关门、数据真空期间,加密市场与传统资产罕见“脱钩”下跌。

这里透露出一个关键信号。

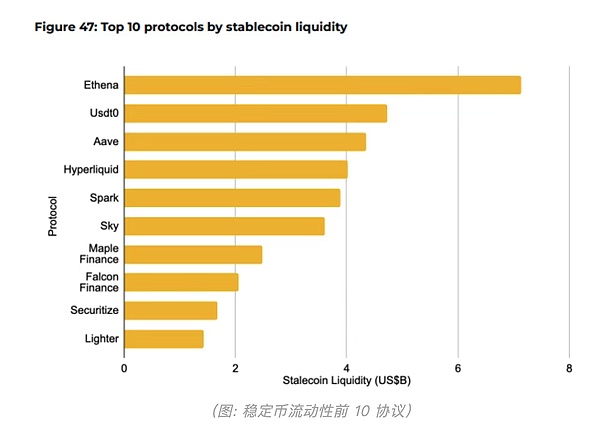

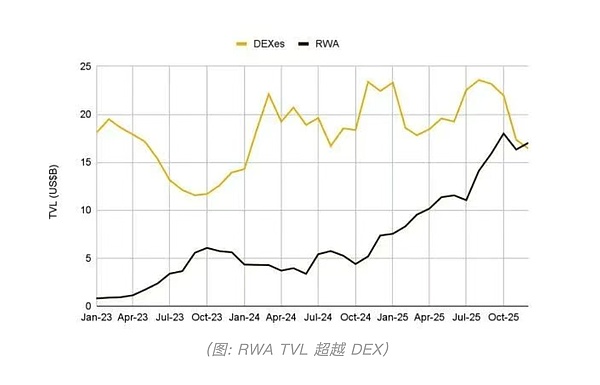

加密资产的价格,越来越受传统宏观经济和金融周期的影响,早已不再仅仅是圈内的技术或叙事。 换句话说,加密货币正在“成熟”,既要享受机构资金涌入的荣光,也要承受全球经济冷暖带来的阵痛。过去靠炒作叙事赚快钱,现在必须读懂国债收益率和财政赤字。 报告认为,2026 年市场最大的驱动力,可能来自政策。概括下来是:财政刺激、货币宽松、监管放松,将共同为加密市场注入流动性。 首先是财政刺激。 以美国“OBBBA”法案为代表的财政刺激(如退税、企业投资激励),预计将在 2026 年第一季度向经济注入大量现金。 历史经验表明,直接流入家庭的现金,往往会更快地流入高风险资产(如 meme 币、NFT)。 其次是货币宽松。 美联储预计将持续降息,政策利率可能降至 3% 左右,同时重启资产购买计划,全年预计注入 5000-6000 亿美元流动性。 欧洲等国家央行预计也将转向降息和“扩表”,为市场提供更充裕的流动性。对加密资产来说,低成本资金意味着更多资金会流向高风险高回报的市场。 最后是监管清晰化。 除了稳定币监管框架(美国《GENIUS 法案》为稳定币建立了首个联邦层面的监管框架,欧盟 MiCA 法规也已进入实施阶段),美国《清晰法案》有望在 2026 年通过,明确加密资产的监管归属,减少行业不确定性。 合规道路越清晰,越能打消传统机构的顾虑,吸引“正规军”入场。 这对普通人意味着什么? 一个更加宽松的货币环境和更明确的游戏规则,可能会让市场情绪从2025年的“数据迷雾”转向“风险重启”。 但需要注意的是,这并不意味着单边上涨,而是市场结构可能会从散户驱动,更多地转向由机构和主权级流动性主导。 2025 年,稳定币(与法币挂钩的加密资产)迎来了 "高光时刻"。全年市值暴涨近 50%,突破3050 亿美元,日交易量更是达到 3.54 万亿美元。这一数字是 Visa 的 2.6 倍,意味着全球每天有海量资金通过稳定币流转。 其中 Ethena 的 USDe 表现最为亮眼,通过国债抵押和对冲策略,一度成为第三大稳定币,峰值市值达 148 亿美元。 如果说 2025 年是稳定币的“爆发年”,那么 2026 年可能就是它融入日常生活的“应用年”。 报告指出,稳定币的下一步增长,将与新银行(Neobank)应用深度结合。这些建立在区块链上的应用,凭借更低的运营成本,能够为用户提供比传统银行更高的储蓄收益。 更重要的是,像 PayPal、Stripe 这样的支付巨头,以及 Visa、万事达卡等卡组织,都在积极拥抱稳定币,将其整合进自己的产品中。 稳定币不再只是加密交易的 "中转工具",而是开始渗透到跨境支付、企业结算、个人储蓄等真实场景。 机构对加密货币的态度,正在发生一个根本性转变:从单纯的价格投机,转向将区块链技术嵌入核心金融工作流程。 最明显的信号,就是美国现货 BTC ETF 的火爆 —— 全年净流入超213 亿美元,其中 BlackRock 的 IBIT ETF 一家就吸金 250 亿美元,远超其他同类产品。 更重要的是,机构资金不再局限于 BTC,而是延伸到了 RWA(真实世界资产,即将国债、股票等传统资产代币化)领域。 2025 年,RWA 的总锁仓量(TVL)突破 170 亿美元,首次超过 DEX(去中心化交易所),成为 DeFi 领域的第五大品类。 1.作为抵押品:摩根大通、美国银行等顶级银行,已开始试点接受比特币作为贷款抵押物。这意味着加密货币正在被认可为“金融级”资产。 2.发行代币化基金:贝莱德、富兰克林邓普顿等资管巨头,已经在区块链上发行了代币化的货币市场基金(MMF)。这让基金份额可以近乎实时地交易和转移,并能更灵活地作为抵押品在 DeFi 中使用。 3.构建混合数据源:传统金融数据巨头(如洲际交易所 ICE)与区块链预言机(如 Chainlink)合作,将外汇、大宗商品等数据“上链”,为更复杂的链上金融产品提供支持。 这一趋势的深层含义是: 未来的加密市场,价值将不仅来自于资产升值,更来自于区块链作为高效、可编程的金融基础设施所带来的使用需求。 机构带来的不仅是资金,更是真实的应用场景和流动性。 在上市公司大举买入比特币的热潮中,报告也发出了一个冷静的警告:需要警惕一些 “数字资产国债公司”的商业模式风险。 截至 2025 年末,194 家上市公司持有超 110 万枚 BTC,占总供应量的 5.5%,其中 Strategy(原 MicroStrategy)一家就持有 67.25 万枚,成为最大的企业 BTC 持有者。 这类公司的主营业务就是通过发债或融资,高杠杆地囤积比特币。 在牛市中,其股价涨幅可能远超比特币本身。但一旦市场回调,它们会面临双重压力: 股价跌幅可能远大于比特币跌幅。 融资成本上升或渠道关闭,可能被迫抛售资产以维持运营。 2025 年下半年,一些此类公司的股价相对其持有的比特币资产净值(NAV)已出现大幅折价,这反映了市场的担忧。 报告提醒,投资者在参与时,应更关注那些杠杆率适度、拥有长期现金流规划的实体,而不是纯粹依赖资产价格上涨的“空中楼阁”。趋势一:2026 年“风险重启”

趋势二:稳定币迈向金融基础设施

趋势三:机构从“买币”到“用链”

重要的警告:警惕“数字国债”泡沫

对于不同的参与者,报告隐含的建议是清晰的。 1.对于普通投资者 理解市场已进入“机构化”深水区。 无需盲目追逐小众资产,可重点关注两类机会: 合规的头部加密资产 ETF(尤其是 BTC 和 ETH 相关产品)。 有真实应用场景的稳定币和 RWA 产品,风险更低且确定性更高。 2.对于行业建设者 基础设施已相对成熟,机构服务、RWA 基础设施、跨链(不同区块链间的互联互通)将是三大风口。 随着传统金融与加密市场的融合加深,能解决合规、流动性、效率问题的项目,更容易获得资本青睐。 3.对于观察者 少看价格 K 线,多看一些“无聊”的指标:稳定币的采用率、跨国企业的链上结算量、主流金融产品的代币化规模。 这些才是行业根基是否扎实的真正信号。 加密世界正在褪去早期的狂热与神秘。 “区块链已死,区块链万岁”。 技术本身将隐形,而它带来的“可验证的信用”将渗透进我们的生活中。 附:报告中提到的其他关键信息展望 2026,我们该如何行动?

比特币 市值维持 1.8 万亿美元,哈希率超 1 ZH/s,挖矿难度同比增长 36.4%,链上活动放缓。流动性和需求转向链下渠道(ETF、机构托管)

协议层(Layer 1 / Layer 2) ETH、Solana、BNB Chain 主导市场。 其中: 以太坊:在开发者、DeFi 流动性、总价值上领先,但 ETH/BTC 汇率走弱 SOL:日均交易超 1 亿笔,日均交易超 135 亿笔,成为第三个获批美国现货 ETF 的加密资产。 BNB Chain:DEX 交易量增长 164%,吸引 BlackRock、VanEck 等机构发行代币化资产。

DeFi TVL 达 1244 亿美元,资金向稳定币和收益型资产转移。 DEX/CEX 现货交易比达 20%,衍生品交易增长显著。 预测市场崛起,Polymarket 和 Kalshi 交易量达 510 亿美元。

消费级加密应用 钱包成为杀手级应用,MetaMask、Phantom 用户数领先,CEX 用户规模持续增长;社交与游戏遇冷,Farcaster 转向钱包开发;NFT 市值下跌 69%,链游融资降温。

前沿技术 x402 协议:支持 AI 代理支付,累计交易额超 3000 万美元。 链上隐私:Zcash 等隐私币需求上升,合规隐私方案发展。 此外,DePAI(去中心化物理人工智能)兴起,推动机器经济与区块链结合。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

预测市场究竟有多卷?

预测市场究竟有多卷?Foresight News

Cathie Wood:未来三年黄金时代开启

Cathie Wood:未来三年黄金时代开启哔哔News

IOSG 的第九年:2026 加密市场的重构和结构性机遇

IOSG 的第九年:2026 加密市场的重构和结构性机遇IOSG Ventures

金色Web3.0日报 | Uniswap正式部署至X Layer

金色Web3.0日报 | Uniswap正式部署至X Layer金色财经 善欧巴

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部