ARK 2026:13个改变世界的大构想

Big Ideas 2026 是 ARK Invest 的第十版年度旗舰研究报告,旨在识别并阐释正在重塑全球经济的关键技术。我们持续从短期噪声中提炼长期信号,聚焦指数级创新平台——技术正在汇聚,市场正在转型,全新的机会正在浮现。Big Ideas 并非对渐进变化的预测,而是理解增长发生“阶跃式跃迁”的框架。

本年度报告涵盖人工智能、机器人、能源、区块链、太空与生物科技等 13 个大想法。基于对公开与私募市场的深入研究,我们看到这些技术正在叠加,重塑各行业的生产力、资本配置与竞争格局。随着它们从实验走向规模化,其相互汇聚正以超出共识的速度加速革。

十年来,Big Ideas 一直是“下一个风口”的信号。Big Ideas 2026 延续了这一使命,为投资者、企业和决策者提供更清晰的视野,让他们在创新变得显而易见之前看到方向。未来不会一次性到来。那些及早识别它的人有机会拥有下一个时代。

欢迎阅读ARK Invest的Big Ideas 2026。

大加速(The Great Acceleration)

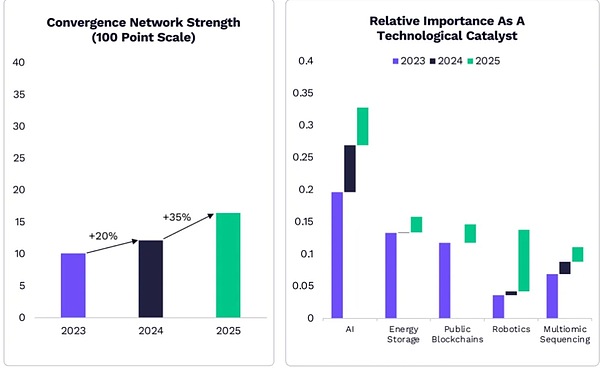

技术汇聚正在加速

五大主要创新平台——人工智能、公共区块链、机器人、能源存储和多组学——正变得越来越相互依赖,因为一个平台的性能进步正在解锁另一个平台的新能力。

可重复使用火箭将自主移动AI芯片送入轨道,可能成为扩展下一代云的关键。

在数字钱包中获得许可的多组学数据,可能为神经网络提供动力,催化精准疗法的开发,以治愈罕见疾病。

技术平台增长率正在加速并相互催化

颠覆性技术正在相互交织。汇聚网络强度(Convergence Network Strength,一种衡量颠覆性技术相互催化程度的指标)在2025年增长了35%。

人工智能仍是关键的赋能创新平台,机器人作为催化剂的重要性在2025年出现拐点。

其中主要新进展包括:

世界上最大的机器人——可重复使用火箭——可能在赋能人工智能方面发挥非凡作用;能源存储和分布式能源系统已成为下一代云建设的关键赋能者;智能合约和稳定币可能支持全球数字货币生态系统,让AI代理协调并指挥现实世界资源。

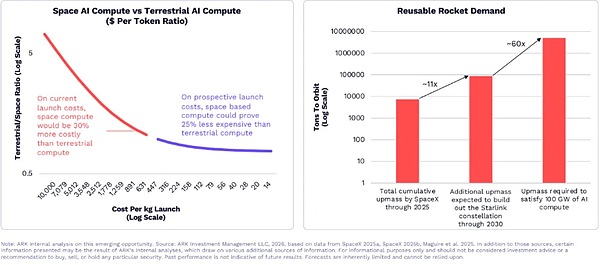

技术汇聚应导致需求大幅增加

神经网络对下一代云计算的需求正在遭遇地球层面的扩展限制。可重复使用火箭可能前来救援。

以具有竞争力的成本,太空基AI计算可能为云提供神经网络持续增长所需的计算能力。AI芯片增长可能使可重复使用火箭需求相对于我们现有模型增加60倍。

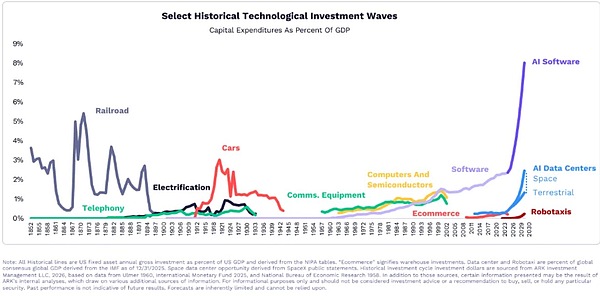

世界正在进入一个前所未有的技术投资周期

历史技术投资浪潮选例资本支出占GDP百分比

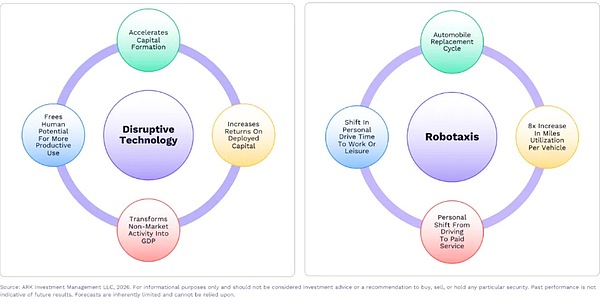

颠覆性技术能够以多种方式促进增长

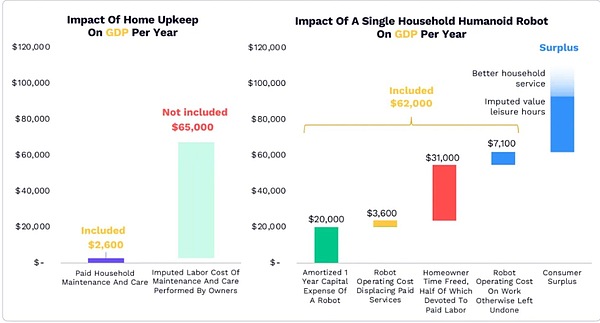

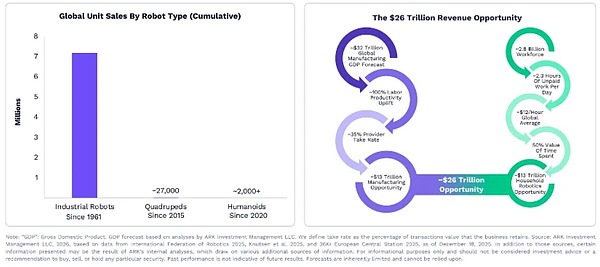

每项颠覆性技术都可能产生深刻的宏观经济结果,以家庭人形机器人为例就是一个典型案例。

目前,家庭维护平均每年约68,000美元的价值中,只有约2,600美元流入国内生产总值(GDP)。一台家庭人形机器人每年可能为GDP贡献62,000美元。

如果美国9000万业主占有住房每户一台家庭人形机器人,GDP可能增加近6万亿美元,即20%。

如果人形机器人在五年内渗透80%的美国家庭,GDP增长可能从每年2-3%加速至5-6%。

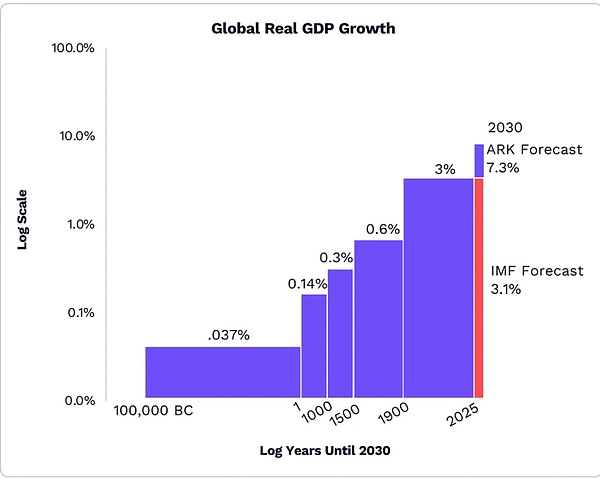

这场技术革命应导致真实GDP增长的又一次阶跃变化

历史上,技术范式转变导致了GDP增长的结构性变化。

仅资本投资一项,在颠覆性创新平台的催化下,本十年可能为年化真实GDP增长增加1.9个百分点。

新资本基础——Robotaxi、下一代数据中心以及企业在AI代理方面的投资——应提升投资资本回报率。随着其他创新开始影响增长轨迹,实现的真实增长可能每年超出共识预期超过4个百分点。

每个创新平台——人工智能、公共区块链、机器人、能源存储和多组学——都应为全球增长提供结构性助推。

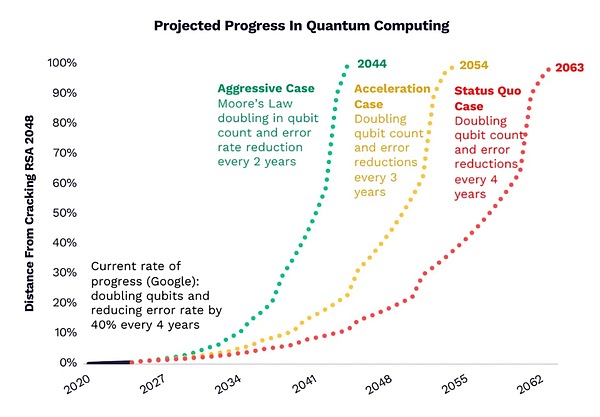

某些有趣的技术(如量子计算)在20至40年内不太可能成为颠覆性技术

颠覆性技术需要成本急剧下降,跨越关键价格点,从而在多个行业开启引人注目的单位经济性,并作为额外技术创新的平台。

量子计算的性能改进曲线一直缓慢。尽管在研发(R&D)上投入了数十亿美元,谷歌在四年多时间里仅将量子比特数量翻倍了一次。

即使其性能和成本显著改善,达到摩尔定律的速度,量子计算也要到2040年代才能用于密码学解密。

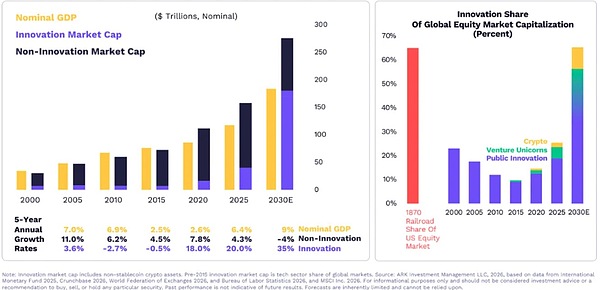

颠覆性技术可能主导全球市场

人工智能(Artificial Intelligence)

能够随数据演化的计算系统和软件,可以解决棘手问题、自动化知识工作,并加速技术融入每个经济部门。

神经网络的采用应比电气化更具里程碑意义,并可能创造数十万亿美元的价值。

在规模化时,这些系统将需要前所未有的计算资源,AI专用计算硬件应主导训练和运行AI模型的下一代云数据中心。

对终端用户的潜力显而易见:一组AI驱动的智能设备渗透到人们的生活中,改变他们的消费、工作和娱乐方式。

人工智能的采用应转型每个行业、影响每个企业,并催化每个创新平台。

能源存储(Energy Storage)

先进电池技术成本的下降应导致外形因素爆炸式增长,从而启用自主移动系统,彻底降低交通成本。

电动传动系统成本下降应解锁微型移动和空中系统,包括飞行出租车,从而启用转型城市的商业模式。

自主性应将出租车、配送和监控成本降低一个数量级,启用无摩擦交通,这将提升电子商务的速度,并使个人汽车拥有成为例外而非常态。

这些创新结合大规模固定电池和分布式能源发电(特别是太阳能和小规模裂变),应应对AI数据中心激增的电力需求,同时用电力替代液体燃料,并提高全系统的韧性、可靠性和灵活性。

多组学(Multiomics)

收集、测序和理解数字生物数据的成本正在急剧下降。多组学技术为研究科学家、治疗机构和健康平台提供了前所未有的DNA、RNA、蛋白质和数字健康数据访问权。

癌症护理应通过泛癌血液检测实现转型,分子诊断应开始识别和分类各种疾病。由丰富多组学数据供给并由可编程生物学驱动的AI系统运行自主实验室,可能彻底降低药物发现、开发和试验的成本,转型一个停滞行业的回报。

生物发现应驱动针对罕见疾病和慢性病的新型精准疗法,解锁深刻的经济性。随着时间推移,新型生物构造的设计和合成将在农业、材料科学甚至计算领域产生进步。

公共区块链(Public Blockchains)

在大规模采用后,所有货币和合约可能迁移到能够启用和验证数字稀缺性及所有权证明的公共区块链上。金融生态系统很可能重新配置,以适应加密货币(包括桥接传统金融和去中心化网络的稳定币)以及智能合约的兴起。

这些技术应提高透明度、减少资本和监管控制的影响,并彻底降低合约执行成本。

在这样的世界中,随着更多资产变得类似货币,并且企业和消费者适应新金融基础设施,数字钱包将变得越来越必要。

随着这些钱包演变为AI驱动的采购代理,它们可能成为数字服务的强大分发平台。公司结构可能受到质疑。

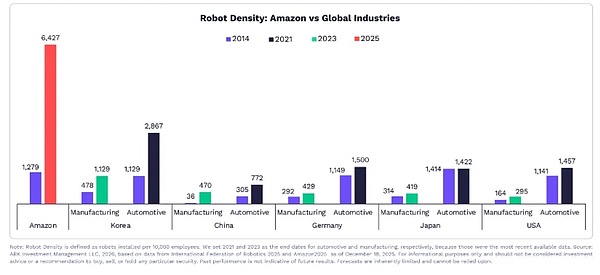

机器人(Robotics)

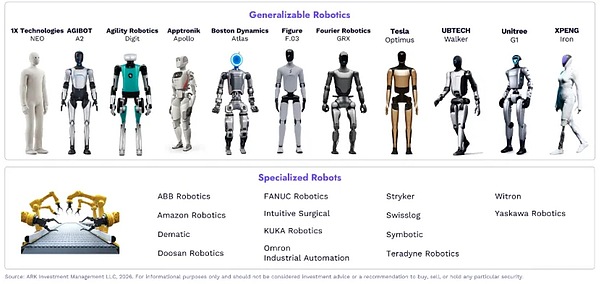

在人工智能的催化下,人形机器人应与人类并肩操作并导航遗留基础设施,改变产品的制造和销售方式,并最终改变我们的生活方式。

专用机器人——从工业臂到手术和仓库系统——应随着AI彻底降低集成成本而扩散,将自动化嵌入制造、物流、医疗和物理世界的每个运营流程中。

同时,可重复使用火箭应继续降低发射卫星星座的成本,启用不间断连接和地球观测,并为不受陆地电力和冷却限制的空间计算基础设施开辟前沿。

作为一个新兴创新平台,机器人可能通过超音速旅行彻底降低跨距离运输成本,通过专用系统降低制造复杂性成本,并通过AI引导的人形机器人降低体力劳动成本。

AI基础设施(AI Infrastructure)

Frank DowningAI与云研究总监& Jozef SojaAI与云研究分析师

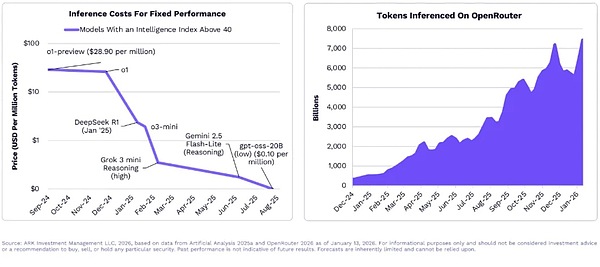

AI需求正在快速增长,因为推理成本正在崩溃

根据某些指标,过去一年推理成本下降了超过99%。随着AI原生应用的扩散,成本下降正在驱动开发者、企业和消费者推断的令牌数量爆炸式增长。

在OpenRouter(一个用于访问大型语言模型(LLM)的统一应用程序编程接口(API))上,计算需求自2024年12月以来增长了25倍。

图表:固定性能模型的推理成本(左图)

显示从o1-preview(每百万令牌28.90美元)到gpt-oso-20B(低至0.10美元)的成本下降趋势,涵盖2024年9月至2025年8月期间的各种模型(如DeepSeek R1、Grok 3 mini等)。

图表:OpenRouter上推断的令牌数量(右图)

从2024年12月几乎为零,爆炸式增长至2026年1月超过7000亿令牌。

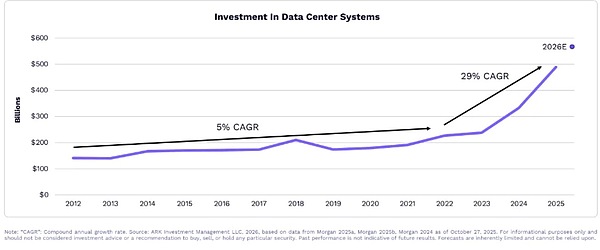

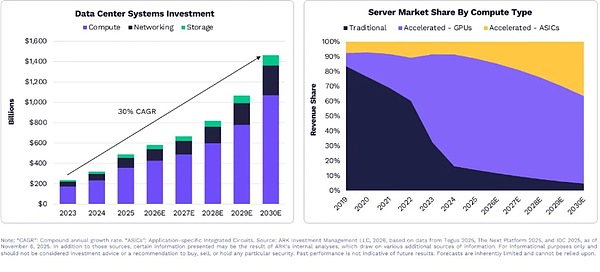

自ChatGPT时刻以来,数据中心系统增长已从年均5%加速至29%

2025年,数据中心系统年度投资约5000亿美元,几乎是2012年至2023年平均水平的2.5倍。根据我们的研究,这一投资类别将继续拐点向上,并可能在2030年增长三倍至约1.4万亿美元。

图表:数据中心系统投资

从2012年的约2000亿美元缓慢增长,至2023年拐点向上,2025年达5000亿美元,预计2030年达1.4万亿美元(29%复合年增长率,CAGR)。

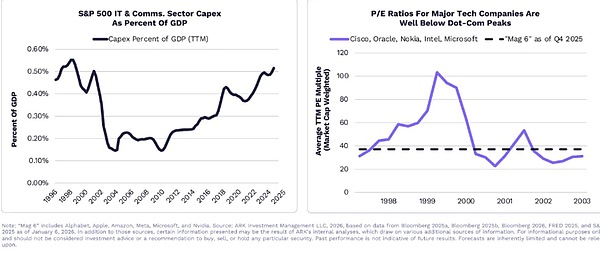

科技资本支出已达到科技与电信泡沫水平,但科技估值远低于当时

根据我们的研究,超大规模运营商将在2026年资本支出(Capex)超过5000亿美元,几乎是2021年(ChatGPT时刻前)1350亿美元的三倍。

虽然信息技术与通信服务行业的资本支出占国内生产总值(GDP)的百分比已达到1998年以来未见的水平,但科技行业的市盈率(P/E)仅为其科技与电信泡沫峰值的一小部分。

图表:标普500信息技术与通信服务资本支出占GDP百分比(左图)

从1998年峰值0.6%下降后,2025年再次上升至类似水平。

图表:主要科技公司市盈率远低于泡沫峰值(右图)

“Mag 6”(Alphabet、Apple、Amazon、Meta、Microsoft、Nvidia)等公司当前市盈率远低于2000年峰值。

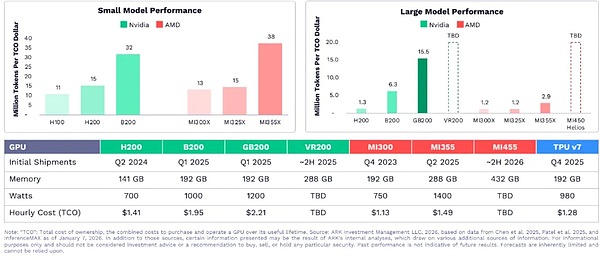

Nvidia正面临更多竞争

Nvidia在AI芯片设计、软件和网络方面的早期投资将其GPU销量份额推至85%,毛利率达75%。

现在,AMD和Google等竞争对手在某些领域(如小型语言模型推理)已赶上。Nvidia的Grace Blackwell机架规模系统在大模型推理中领先,为最先进的基础模型提供动力。

图表:小型模型性能与大型模型性能比较

显示Nvidia、AMD等在不同模型上的每百万令牌TCO成本。

人工智能需求应驱动可持续的基础设施增长

随着AI工作负载在企业和消费者环境中扩散,AI基础设施投资可能在2030年超过1.4万亿美元,主要用于加速服务器。

根据我们的研究,Broadcom和Amazon的Annapurna Labs等公司设计的ASIC将继续抢占份额,因为AI实验室和超大规模运营商寻求成本效益更高的计算。

图表:数据中心系统投资(左图)

2023年至2030E,计算、网络、存储投资增长,30% CAGR,至2030年1.4万亿美元。

图表:服务器市场按计算类型份额(右图)

传统服务器份额下降,加速服务器(GPU + ASIC)份额上升,ASIC预计显著增长。

AI消费者操作系统(The AI Consumer Operating System)

Nicholas Grous消费者互联网与金融科技研究总监 & Varshika Prasanna消费者互联网与金融科技研究助理

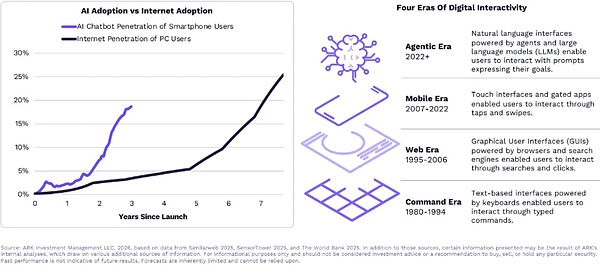

AI模型正在融合成消费者操作系统

随着基础模型成为互联网技术栈的新一层,消费者与应用的互动越来越少,而更多通过AI代理进行。这种结构性转变正在激活令人愉悦的数字体验。因此,消费者采用AI的速度远超当年采用互联网的速度。

图表:AI采用 vs 互联网采用(左图)

显示AI Chatbot在智能手机用户中的渗透率与互联网在PC用户中的渗透率对比,AI采用曲线更陡峭。

图表:数字互动的四个时代(右图)

代理时代(Agentic Era,2022+):自然语言界面,由代理和大型语言模型(LLM)驱动,使用户能够表达目标。

移动时代(Mobile Era,2007-2022):触摸界面和应用,使用户通过点击和滑动互动。

网络时代(Web Era,1995-2006):图形用户界面(GUI),由浏览器和搜索引擎驱动,使用户通过搜索和点击互动。

命令时代(Command Era,1980-1994):基于文本的界面,由键盘驱动,使用户输入命令。

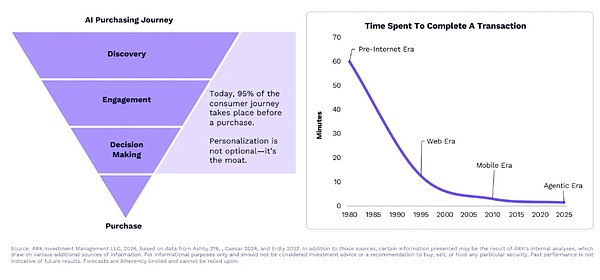

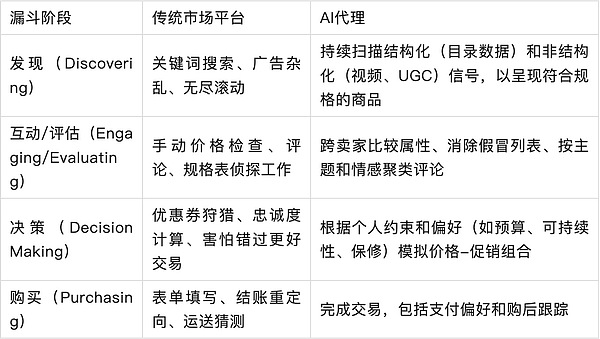

AI采购代理正在提升消费者交易的速度

AI代理通过前所未有的个性化和速度压缩了购买漏斗。在前互联网时代完成一次购买需要1小时,而在代理AI时代已压缩至约90秒。

图表:AI购买旅程(左图)

购买漏斗:发现(Discovery)→互动(Engagement)→决策(Decision Making)→ 购买(Purchase)。

今天,95%的消费者旅程发生在购买之前。个性化不是可选的——它是根基。

图表:完成一次交易所需时间(右图)

从前互联网时代的60多分钟,下降至网络时代、移动时代,直至代理时代约90秒。

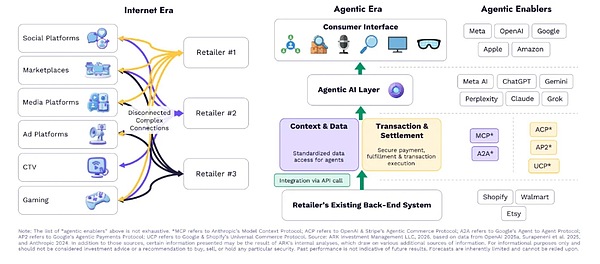

代理协议正在转变数字商务

得益于Anthropic的开源模型上下文协议(Model Context Protocol,MCP),代理可以无缝访问互联网上的实时信息,而OpenAI的代理商务协议(Agentic Commerce Protocol,ACP)可以保障端到端交易。凭借MCP和ACP,AI将在代理时代简化和驱动交易。

图表对比:互联网时代 vs 代理时代

互联网时代:社交平台、市场、媒体平台、广告平台、CTV、游戏等分散连接到零售商。

代理时代:消费者界面通过代理AI层(上下文&数据、交易&结算)连接到零售商现有后端系统,启用者包括Meta、OpenAI、Google、Apple、Amazon、ChatGPT、Gemini、Perplexity、Claude、Grok、Shopify、Walmart、Etsy等。

AI代理可能在2030年促成超过8万亿美元的在线消费

随着消费者将更多决策委托给智能系统,AI代理应在数字交易中占据越来越大的份额——从2025年在线支出的2%增长至2030年的约25%。

表格:漏斗阶段对比

图表:全球AI促成在线支出预测

从2023年至2030E,AI促成支出从近零增长至约8万亿美元,占总在线销售的比例升至25%。

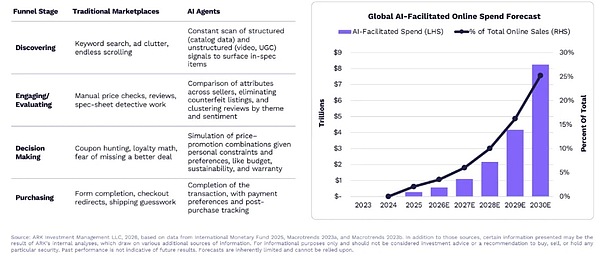

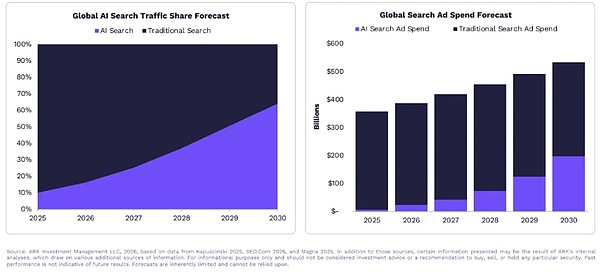

AI搜索正在从传统搜索中抢占份额

从2025年至2030年,AI搜索可能从全球搜索流量的10%增加至65%,AI相关搜索广告以每年约50%的速度增长。AI广告很可能从传统搜索广告中抢占份额,货币化可能滞后两年跟进。

图表:全球AI搜索流量份额预测(左图)

AI搜索份额从2025年的10%升至2030年的65%。

图表:全球搜索广告支出预测(右图)

AI搜索广告支出快速增长,传统搜索广告份额下降。

到2030年,AI代理可能产生约9000亿美元的商务和广告收入

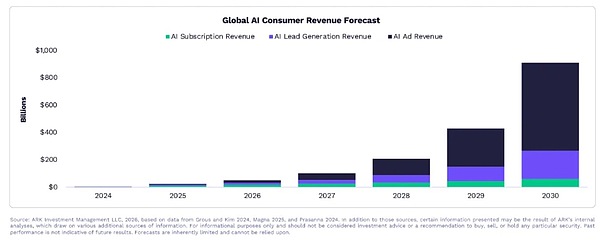

随着AI代理转变数字经济,AI中介消费者收入在未来五年可能以每年约105%的速度增长,从今天的约200亿美元增长至2030年的约9000亿美元。线索生成和广告应驱动大部分增长,压倒消费者订阅收入的贡献。

图表:全球AI消费者收入预测

细分:AI订阅收入、AI线索生成收入、AI广告收入,总额至2030年约9000亿美元。

AI生产力(AI Productivity)

Frank Downing AI与云研究总监 & Jozef Soja AI与云研究分析师

AI代理正变得更加熟练

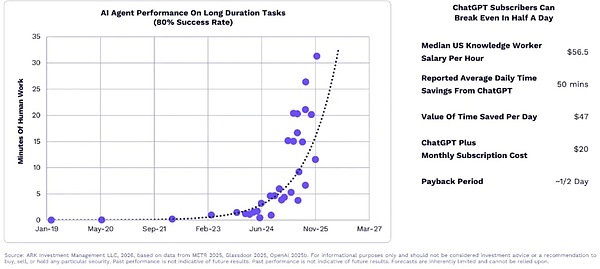

在推理能力、工具使用和扩展上下文方面的进步,正在驱动AI代理能力的指数级增长。2025年,它们能够可靠完成的任务持续时间增加了5倍,从6分钟增加到31分钟。

图表:AI代理在长持续时间任务上的表现(80%成功率)

显示从2019年1月到2027年3月的任务持续时间(分钟)增长曲线,2025年显著拐点向上。

右侧小图:ChatGPT订阅用户一天能突破多少次收支平衡

美国知识工作者中位小时薪资:$56.5

ChatGPT报告的平均每日时间节省:50分钟

每日节省时间价值:$47

ChatGPT Plus月订阅费用:$20

回本周期:约半天

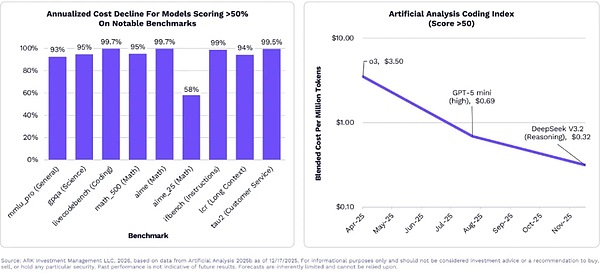

智能成本正在崩溃式下降

在大多数领域,人工智能模型的成本正以指数级速度下降。2025年4月至12月的八个月间,软件开发成本下降了91%,从每百万令牌3.50美元降至0.32美元。

图表:年度化成本下降(得分>50%的模型,按基准)

显示在General、Hypercode、Math等基准上,成本下降百分比(93%-99.9%不等)。

右侧图表:人工智能分析编码指数(得分>50)

成本从2025年4月的$3.50下降至12月的$0.32,标注CPT-5 mini和DeepSeek V3.2等模型。

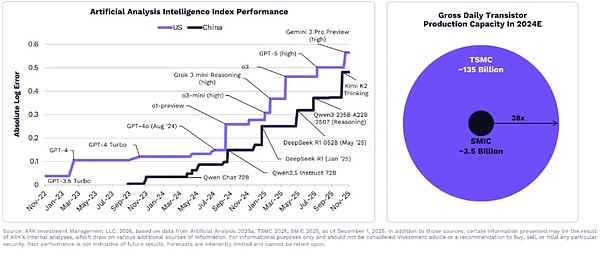

美国在与中国的激烈全球竞争中领先

中国模型目前仅落后美国模型六个月的表现。虽然其前沿模型性能继续落后,但中国在开源权重模型领域占据主导地位,十大最强开源模型中有八个来自中国,全部超越了曾经主导的Meta。

要保持竞争力,中国必须获得更多计算能力,这是一项艰巨任务,因为台积电(TSMC)的计算产能是中芯国际(SMIC,中国领先芯片制造商)的38倍。

图表:Artificial Analysis智能指数表现(美国 vs 中国)

显示从2022年11月至2025年12月,美国模型(如Gemini 3 Pro、GPT-5)领先,中国模型(如DeepSeek R1、Qwen)逐步追赶。

右侧图表:2024E每日晶体管粗产能

TSMC:+1350亿;SMIC:-35亿(38倍差距)。

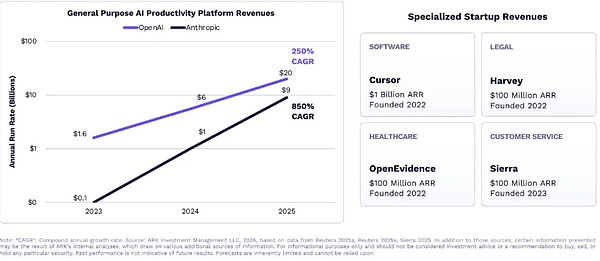

AI原生收入正以前所未有的速度增长

像OpenAI和Anthropic这样的通用AI提供商,其收入现在已可与大型上市软件公司媲美。同时,AI原生初创公司的专业化产品采用强劲。成立三年的公司如Cursor,其年度化运行率收入(ARR)同比增长超过1000%。

图表:通用AI生产力平台收入

OpenAI和Anthropic从2023年的低基数增长至2025年的数十亿美元(250%和850%CAGR)。

右侧图表:专业化初创公司收入

Cursor(软件,成立于2022):10亿美元ARR

Harvey(法律,成立于2022):1亿美元ARR

OpenEvidence(医疗,成立于2022):1亿美元ARR

Sierra(客户服务,成立于2023):1亿美元ARR

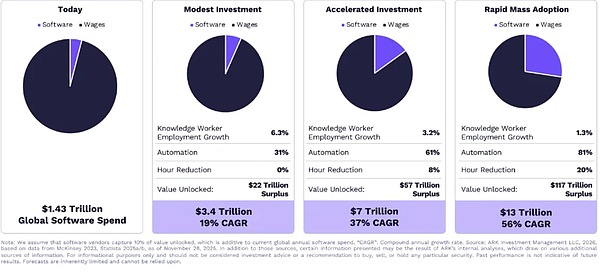

加速工作者生产力是一个数万亿美元的机会

随着企业越来越多地用AI增强知识工作者,全球软件支出的增长可能从过去十年的年均14%加速到未来五年的19%-56%。

虽然就业增长可能放缓,平均工作时长下降,但长期失业率不太可能上升。

图表:今日 vs 适度投资 vs 加速投资 vs 快速大规模采用

显示知识工作者就业增长、自动化、小时减少、解锁价值盈余等比例变化。

今日:全球软件支出1.43万亿美元,19%CAGR

适度投资:解锁3.4万亿美元盈余,37%CAGR

加速投资:解锁57万亿美元盈余,37%CAGR

快速大规模采用:解锁117万亿美元盈余,56%CAGR

比特币(Bitcoin)

David Puell研究交易分析师 & 数字资产助理投资组合经理

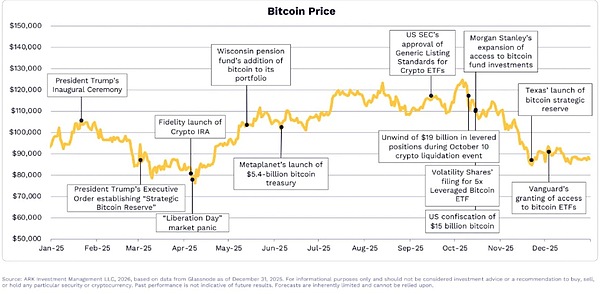

比特币正在成熟,成为一个新机构资产类别的领导者

图表:比特币价格(2025年全程)

显示2025年比特币价格波动轨迹,从约$60,000起步,年中一度升至约$150,000,后回落至约$100,000附近。

关键事件标注包括:

特朗普总统就职典礼、特朗普总统执行令建立“战略比特币储备” 、“解放日”市场恐慌、Fidelity推出加密IRA、Metaplanet推出$5.4亿比特币国债 、威斯康星养老基金添加比特币到其投资组合 、US SEC批准通用加密ETF标准列表、摩根士丹利扩展比特币基金投资 、德克萨斯推出战略比特币储备 、Vanguard授予访问比特币ETF 、Volatility Shares备案5倍杠杆比特币ETF 、$19亿清算事件等。

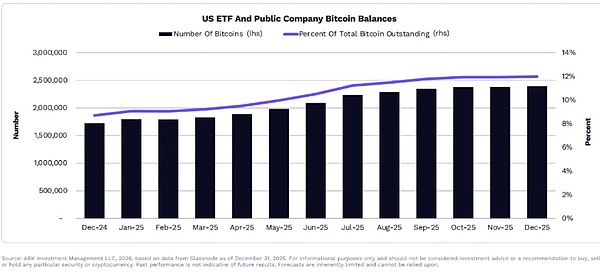

美国ETF和上市公司持有比特币总供应的12%

2025年,比特币ETF持仓增长19.7%,从约112万枚增加到约129万枚,而上市公司比特币持仓增长73%,从约59.8万枚增加到约109万枚。因此,ETF和上市公司持有的比特币流通量占比从8.7%增加到12%。图表:美国ETF和上市公司比特币持仓

黑色柱状:比特币数量(左侧轴)

紫色线:占比特币总流通量百分比(右侧轴)

从2024年12月起步,稳步上升,至2025年12月达约250万枚,占比12%。

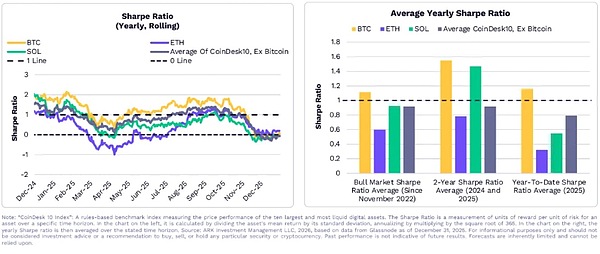

比特币的年化风险调整回报(夏普比率)随着时间推移已超过更广泛的加密市场

比特币的风险调整回报在2025年的大部分时间里超过了大多数其他大市值加密货币和指数。

平均年化夏普比率也超过了以太坊(ETH)、Solana(SOL),以及CoinDesk 10指数其他九个成分股的平均值(自最近周期低点2022年11月、2024年开始以及2025年开始计算)。

图表(左):滚动年化夏普比率

显示BTC、ETH、SOL、CoinDesk 10指数(排除比特币)以及0线的对比,BTC大多保持在1以上。

图表(右):平均年化夏普比率

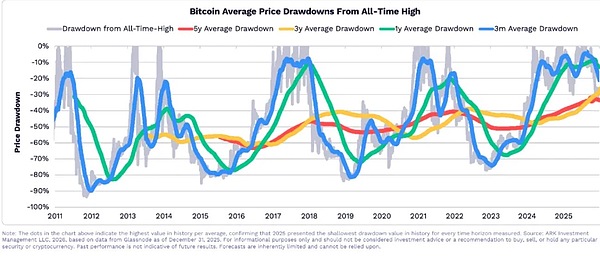

2025年,比特币价格相对于历史高点的平均回撤幅度较为温和

比特币作为避险资产的角色不断增强,其波动性已降低。以5年、3年、1年和3个月时间范围衡量,2025年比特币的回撤幅度相对于历史而言较为浅淡。

图表:比特币平均价格相对于历史高点的回撤

多条线代表不同时间范围的平均回撤(5年橙色、3年红色、1年绿色、3个月青色),2025年各线回撤幅度显著较浅(大多在-20%以内)。

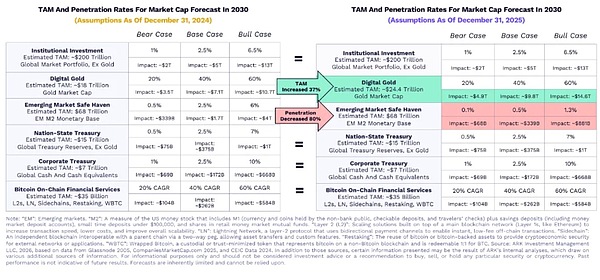

我们对比特币增长的假设发生了变化,但预测基本保持不变

ARK对比特币2030年的预测相当稳定,仅在两个贡献假设上发生变化:“数字黄金”总可地址市场(TAM)在2025年金价飙升64.5%后增加了37%;“新兴市场避险”预测渗透率下降80%,以反映发展中国家稳定币的快速采用。

关键变化:

数字黄金TAM从$17万亿增至$24万亿(增加37%)

新兴市场避险渗透率大幅降低

其他如机构投资、国家储备、企业金库等基本不变。

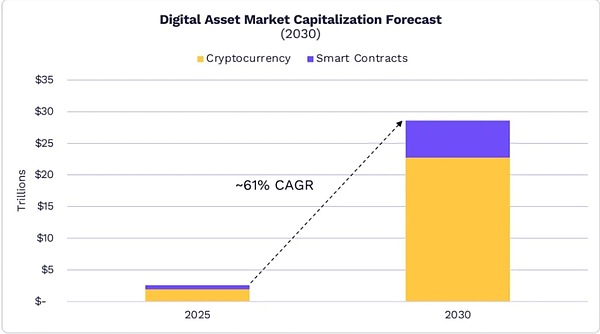

数字资产市值到2030年可能达到28万亿美元

智能合约网络和纯数字货币的市场(后者作为公共区块链上的价值存储、交换媒介和记账单位)可能以约61%的年增长率增长至2030年的28万亿美元。

我们认为比特币可能占据70%的市场,其余主要由以太坊和Solana等智能合约网络主导。

要点:

根据ARK预测,比特币可能主导加密货币市值,以约63%的复合年增长率从近2万亿美元增长至2030年的约16万亿美元。

智能合约市值可能以54%的年增长率增至约6万亿美元,年化收入约1920亿美元(平均费率0.75%)。

2-3个Layer 1智能合约平台将占据大部分市场,但其市值更多来自货币溢价(价值存储和储备资产特性)而非贴现现金流。

图表:数字资产市值预测(2030)

2025年低基数,到2030年 cryptocurrency $20万亿 + smart contracts ~$8万亿,总61% CAGR。

代币化资产(Tokenized Assets)

Lorenzo Valente数字资产研究总监& Raye Hadi数字资产研究助理

得益于GENIUS法案,金融机构正在重新评估其稳定币和代币化策略

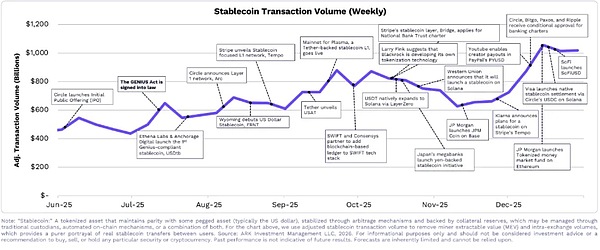

得益于GENIUS法案带来的监管清晰度,稳定币活动飙升至历史新高。多家公司和机构宣布推出自家稳定币的计划,同时BlackRock披露了准备推出内部代币化平台的举措。

主要稳定币发行商和金融科技公司(如Tether、Circle和Stripe)推出或支持了优化稳定币的Layer 1区块链。

图表:稳定币交易量(周度)

显示2025年6月至12月调整后交易量从约4000亿美元上升至峰值超过1万亿美元,标注关键事件如GENIUS法案通过、各种公司推出稳定币或相关网络等。

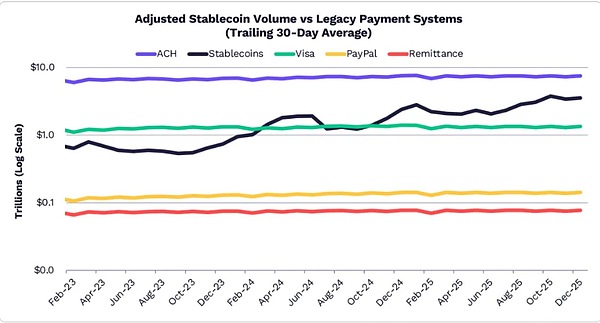

12月达到3.5万亿美元,稳定币交易量已超过大多数传统支付系统

2025年12月,调整后稳定币交易量的30天滚动平均值达到3.5万亿美元,是Visa、PayPal和汇款总和的2.3倍。Circle的稳定币USDC主导调整后交易量,份额约60%,其次是Tether的USDT约35%。

2025年,稳定币总供应量增长约50%,从2100亿美元增至3070亿美元,其中USDT和USDC分别占61%和25%。

Sky Protocol是2025年底市值超过100亿美元的唯一其他稳定币发行商。此外值得注意,PayPal的PYUSD市值增长超过六倍,达到34亿美元。

图表:调整后稳定币交易量 vs 传统支付系统(30天滚动平均)

稳定币曲线显著高于Visa、PayPal等,从2025年初起步快速增长。

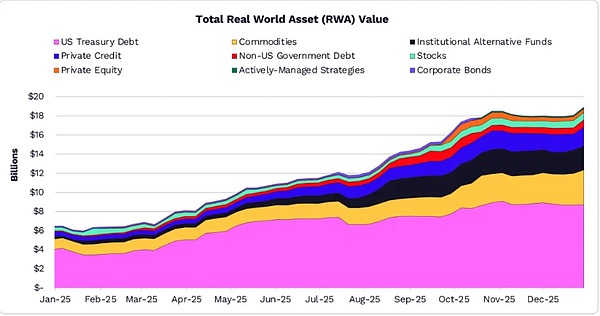

以美国国债和商品为主导,代币化资产市场在2025年增长三倍至190亿美元

代币化现实世界资产(RWAs)的市场价值在2025年增长208%,达到189亿美元。

BlackRock的17亿美元BUIDL货币市场基金是最大产品之一,占90亿美元美国国债的20%。

Tether(XAUT)和Paxos(PAXG)的代币化黄金产品主导代币化商品,分别升至18亿美元和16亿美元,合计份额83%。

公开股票的代币化接近7.5亿美元。

图表:现实世界资产(RWA)总价值

细分美国国债、私人信贷等,从2025年初约60亿美元增长至年底近190亿美元。

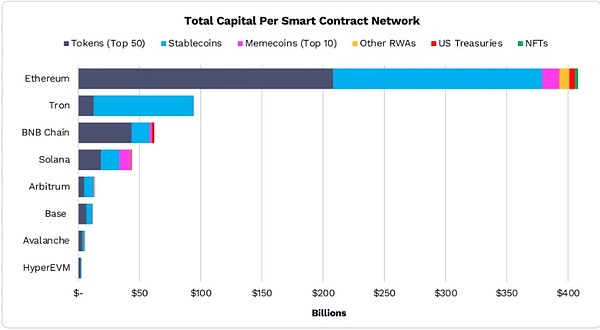

以太坊仍是链上资产的首选区块链

以太坊上的资产现已超过4000亿美元。

稳定币和前50大代币占八大最受欢迎区块链中七个的市场价值的约90%。

除Solana外,其他区块链上的模因币(memecoins)占资本的约3%或更少。在Solana上,模因币占资产的约21%。

现实世界资产(RWAs)的代币化可能成为增长最快的类别之一。链下资产拥有全球大部分价值,仍是链上采用的最大增长机会。

图表:各智能合约网络总资本

以太坊主导超过3500亿美元,其他如Tron、BNB Chain、Solana等细分代币、稳定币、模因币等。

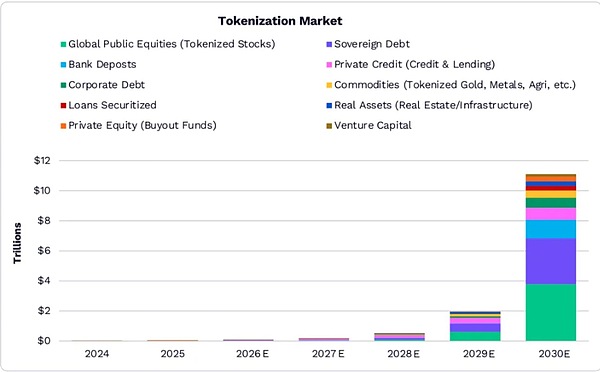

全球代币化资产市场到2030年可能超过11万亿美元

根据我们的研究,代币化资产可能从190亿美元增长至11万亿美元,到2030年占所有金融资产的约1.38%。

虽然主权债务目前主导代币化,但银行存款和全球公开股票在未来5年内相对于当前份额可能将更大比例的价值迁移到链上。

在我们看来,代币化的广泛采用很可能跟随监管清晰度和机构级基础设施的发展。

图表:代币化市场预测

从2024年至2030E,细分全球公开股票、银行存款、主权债务等,总额至11万亿美元。

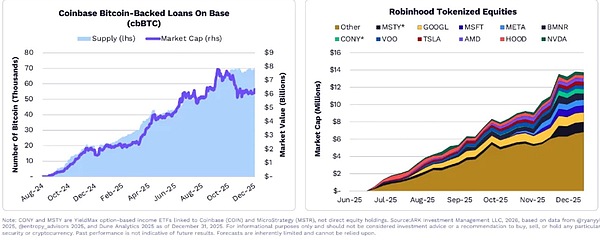

传统公司通过推出自家基础设施扩展链上足迹

传统公司正在推出自家链上基础设施。Circle(Arc)、Coinbase(Base、cbBTC)、Kraken(Ink)、OKX(X Layer)、Robinhood(Robinhood Chain)和Stripe(Tempo)正在推出公司品牌L1/L2网络,以支持自家产品,如比特币支持贷款、代币化股票和ETF,以及稳定币支付轨道。

图表:Coinbase在Base上的比特币支持贷款(cbBTC)和Robinhood代币化股票

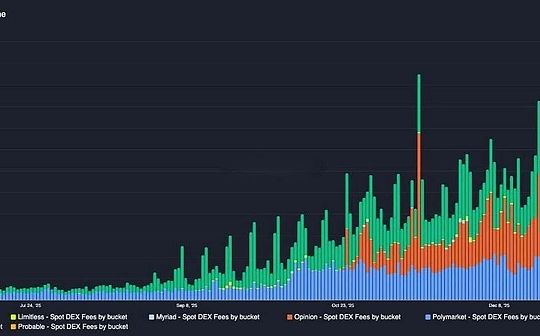

去中心化金融应用(Decentralized Finance (DeFi) Applications)

Lorenzo Valente数字资产研究总监& Raye Hadi数字资产研究助理

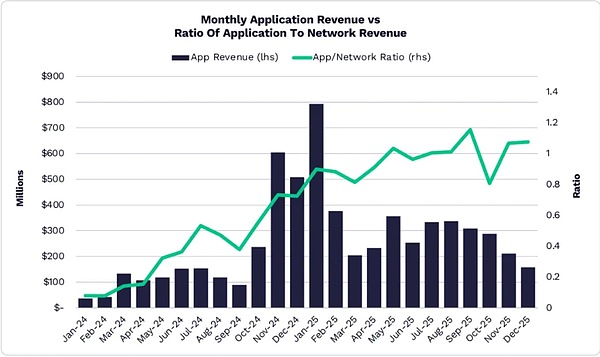

数字资产价值捕获已从网络转向应用

网络正在成为公用事业,将用户经济性和利润率推向应用层。

在Hyperliquid、Pump.fun和Pancakeswap的引领下,2025年应用收入总额创历史新高,达到约38亿美元。

2025年所有应用收入的五分之一是在1月份产生的,这是史上最高的月收入数字。如今,有70个应用和协议的月度经常性收入(MRR)各自超过100万美元。

图表:月度应用收入 vs 应用/网络收入比率

显示2025年全年月度应用收入柱状图(最高峰超过800百万美元),以及应用/网络比率线(波动在0.2-1.2之间)。

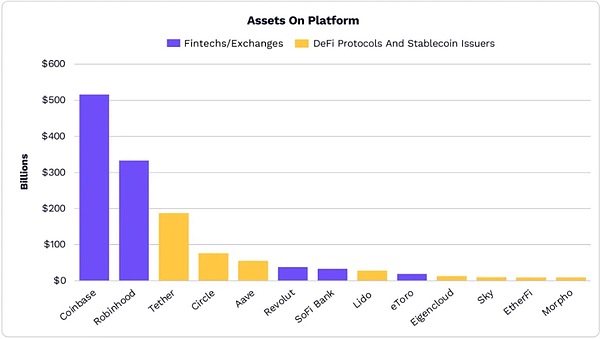

DeFi和稳定币发行商在资产规模上正在赶上许多金融科技公司

传统金融科技平台与加密原生平台之间的平台资产差距正在缩小,这指向传统基础设施与链上基础设施的融合。

像流动性质押或借贷平台这样的DeFi协议正在吸引机构资本并快速扩张。前50大DeFi平台每个的总价值锁定(TVL)均超过10亿美元,前12大每个超过50亿美元。

图表:平台资产

对比Fintechs/Exchanges(如Coinbase、Robinhood)和DeFi协议/稳定币发行商(如Tether、Circle、Aave等),DeFi部分快速增长

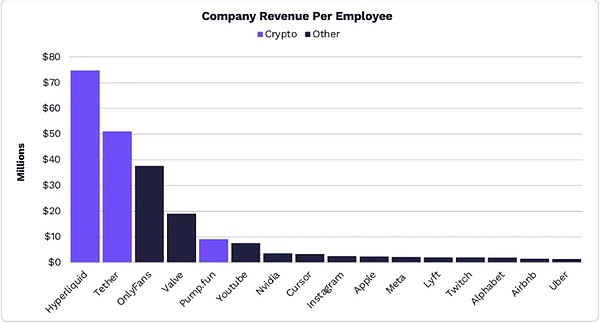

全球收入效率最高的公司包括Hyperliquid、Tether和Pump.fun

2025年,Hyperliquid以不到15名员工产生了超过8亿美元的年度收入。在吸引用户和资本方面达到规模化,永续期货、稳定币和模因币是链上具有明确产品市场契合度的垂直领域。

链上企业和协议正在重新定义生产力,双位数员工规模正在驱动世界级收入和盈利能力。

图表:每员工公司收入

Hyperliquid、Tether等加密公司显著高于传统公司(如OnlyFans、Valve、Meta等)。

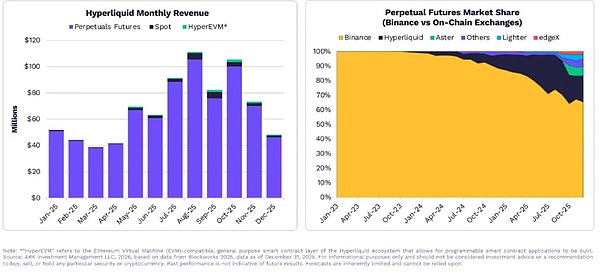

在Hyperliquid引领下,DeFi衍生品正在从Binance手中抢占永续期货市场份额

左图表:Hyperliquid月度收入

细分永续期货、现货、HyperEVM,从2025年初增长至年底高峰。

右图表:永续期货市场份额(Binance vs 链上交易所)

Binance份额下降,Hyperliquid等链上交易所份额上升。

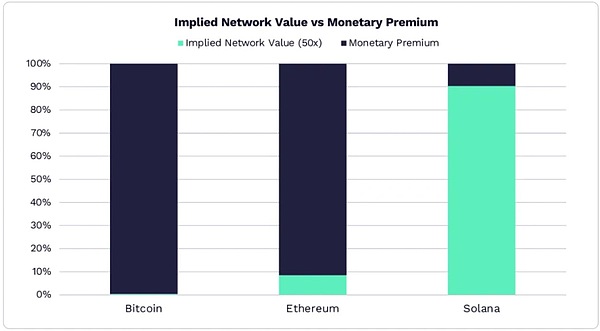

Layer 1网络正在从收入生成网络演变为货币资产

对以太坊网络收入应用50倍的高增长收入倍数表明,其市场价值的90%以上归因于其作为货币资产的角色。

Solana产生了14亿美元收入,这表明其估值的90%是其网络效用的函数。根据我们的研究,只有少数数字资产将保留货币属性,作为流动性价值存储。

图表:隐含网络价值 vs 货币溢价

对比Bitcoin、Ethereum、Solana,大部分为货币溢价。

多组学(Multiomics)

Shea Wihlborg, PhD多组学研究分析师& Brett Winton首席未来学家

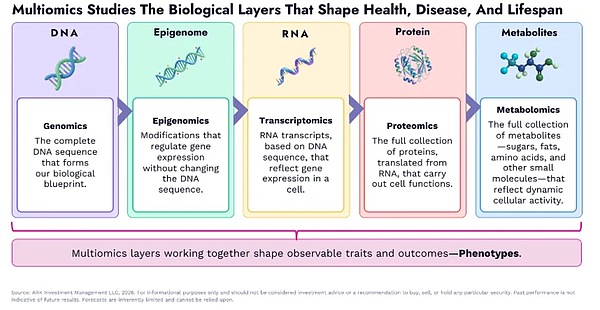

多组学:定义多组学(Defining Multiomics)

多组学研究塑造健康、疾病和寿命的生物层

多组学层共同作用塑造可观察的性状和结果——表型(Phenotypes)。

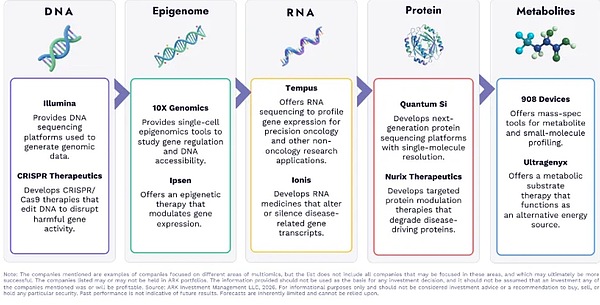

DNA(基因组学 Genomics):构成我们生物蓝图的完整DNA序列。

表观遗传组(Epigenome Epigenomics):在不改变DNA序列的情况下调节基因表达的修饰。

RNA(转录组学Transcriptomics):基于DNA的RNA转录本,反映细胞中的基因表达。

蛋白质(蛋白质组学 Proteomics):从RNA翻译而来的蛋白质全集,执行细胞功能。

代谢物(代谢组学 Metabolomics):糖、脂肪、氨基酸等代谢物全集,反映动态细胞活动。

专注于五个生物层的样本公司

DNA

Illumina:提供用于生成基因组数据的DNA测序平台。

CRISPR Therapeutics:开发CRISPR/Cas9疗法,通过编辑DNA中断有害基因活动。

表观遗传组

10X Genomics:提供单细胞表观遗传学工具,用于研究基因调控和DNA可及性。

Ipsen:提供调节基因表达的表观遗传疗法。

RNA

Tempus:提供RNA测序,用于精准肿瘤学和其他非肿瘤研究应用的基因表达分析。

Ionis:开发改变或沉默疾病相关基因转录本的RNA药物。

蛋白质

Quantum Si:开发具有单分子分辨率的下一代蛋白质测序平台。

Nurix Therapeutics:开发靶向蛋白质降解疗法,降解驱动疾病的蛋白质。

代谢物

908 Devices:提供用于代谢物和小分子分析的质谱工具。

Ultragenyx:提供作为替代能量来源的代谢底物疗法。

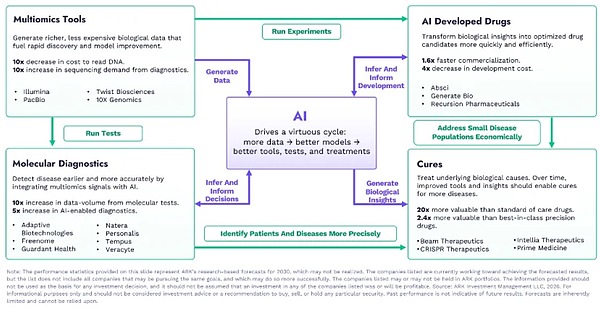

多组学—AI飞轮:到2030年加速生物创新

多组学工具:生成更丰富、更廉价的生物数据,燃料快速发现和模型改进。

DNA读取成本下降10倍。

来自诊断的测序需求增加10倍。

示例公司:Illumina、Twist Biosciences、PacBio、10X Genomics

分子诊断:通过整合多组学信号和AI,更早、更准确地检测疾病。

来自分子测试的数据量增加10倍。

AI启用诊断增加5倍。

示例公司:Adaptive Biotechnologies、Freenome、Guardant Health、Natera、Personalis、Tempus、Veracyte

AI开发药物:更快、更高效地将生物洞见转化为优化药物候选物。

商业化速度加快1.6倍。

开发成本下降4倍。

示例公司:Absci、Generate Bio、Recursion Pharmaceuticals

治愈:治疗底层生物原因。随着时间推移,改进工具和洞见应启用更多疾病的治愈。

比标准护理药物价值高20倍。

比最佳精准药物价值高2.4倍。

示例公司:Beam Therapeutics、Intellia Therapeutics、CRISPR Therapeutics、Prime Medicine

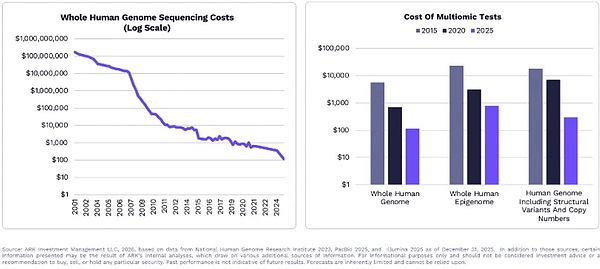

多组学:多组学数据爆炸式增长,同时成本下降(Exploding Growth In Multiomics Data As Costs Decline)

生成多组学数据的成本已大幅下降

到2030年,全人类基因组测序成本可能下降约10倍至10美元,为提高诊断精度提供额外数据。

左图:全人类基因组测序成本(对数规模),从2001年的1亿美元下降至2030E的约10美元。

右图:多组学测试成本(2015-2025),全基因组、表观遗传组等大幅下降。

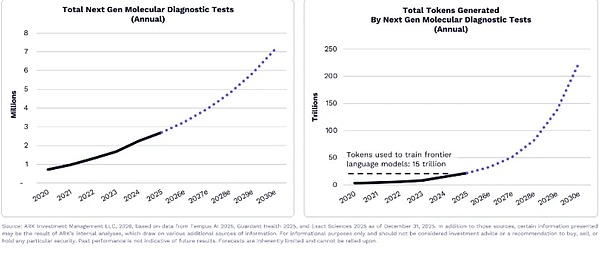

分子测试正在产生数据量爆炸

根据我们的研究,这种数据量到2030年将增长10倍,超过训练大型语言模型的数据量。

左图:下一代分子诊断测试总量(年度),从2020年的约1亿增长至2030E的约7亿。

右图:下一代分子诊断测试生成的令牌总量(年度),增长至2030E的约200万亿,超过前沿语言模型训练令牌(15万亿)。

AI启用诊断能力正在拐点向上

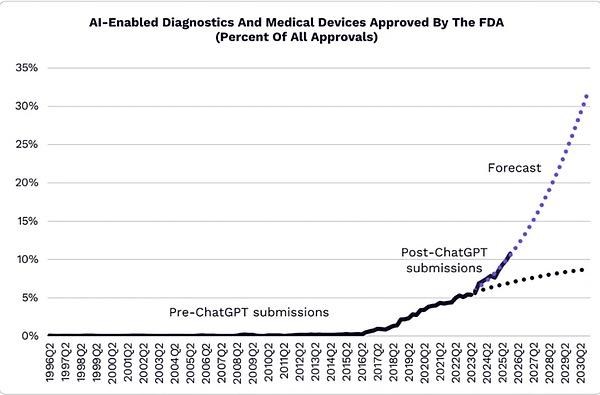

到2030年,大约三分之一的FDA批准诊断和医疗设备可能由AI驱动。

图表:FDA批准的AI启用诊断和医疗设备占比,从ChatGPT前单数字百分比拐点至2030E的约30%。

多组学:AI正在变革药物开发和发现(AI Transforming Drug Development And Discovery)

AI正在变革药物开发的经济性

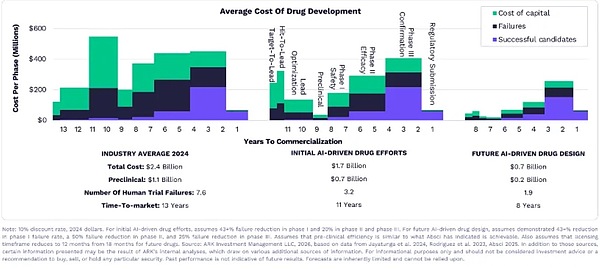

AI驱动药物开发可能将上市时间从13年缩短至8年(缩短40%),总成本从24亿美元降至7亿美元(下降4倍)。

图表对比:行业平均2024、初始AI驱动努力、未来AI驱动设计,在靶点识别、临床前、I-III期、注册等阶段的成本和失败人数。

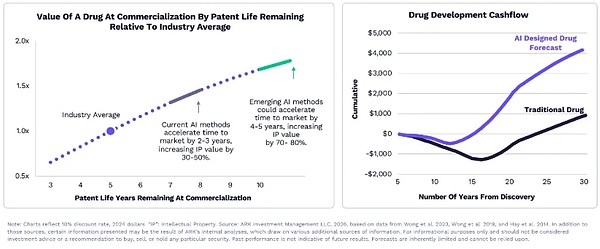

药物开发成本效率可能显著提升现金流

AI设计药物在30年内平均累积现金流可能达~40亿美元,是传统模型(不到10亿美元)的4倍多。

左图:药物商业化时价值相对于行业平均(剩余专利寿命)。

右图:药物开发现金流(从发现起年数)。

多组学:治愈将疾病护理转化为健康护理(Cures Transforming Sickcare Into Healthcare)

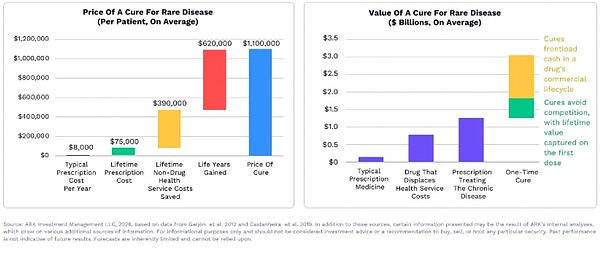

罕见疾病的生物治愈可能极具价值

治愈平均价格今天可能超过100万美元,几乎是管理疾病终身处方成本的15倍。治愈可能比典型药物价值高20倍,比慢性病处方高2.4倍。

左图:治愈平均价格(患者)。

右图:罕见疾病治愈平均价值(十亿美元)。

罕见疾病的生物治愈可能降低成本并产生显著价值

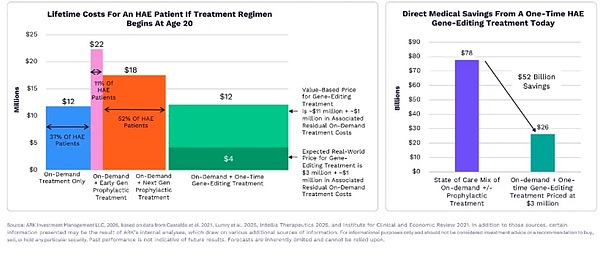

以遗传性血管性水肿(HAE)为例,一次性基因编辑治疗可能大幅降低长期成本。价值基于价格可能300-400万美元,实际价格约300万美元。若所有美国HAE患者今日接受治疗,医疗系统直接节省520亿美元。

左图:HAE患者终身成本(从20岁开始治疗)。

右图:一次性HAE基因编辑治疗的直接医疗节省。

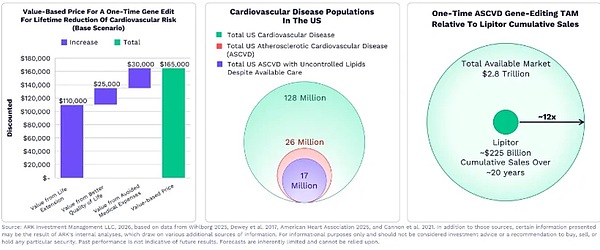

常见疾病的生物治愈将服务巨大市场

以心血管疾病为例,一次性体内基因编辑疗法可能将主要心血管事件风险减半。美国TAM ~2.8万亿美元,是Lipitor 20年累积销售的12倍多。全球机会可能大2-3倍。

左图:一次性基因编辑降低心血管风险的价值基于价格。

中图:美国心血管疾病人群。

右图:一次性ASCVD基因编辑TAM相对于Lipitor累积销售。

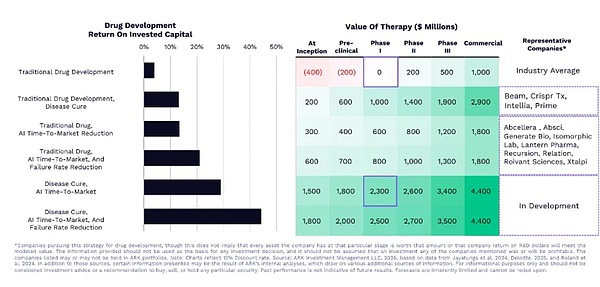

AI和治愈应变革药物开发的经济性

AI加速治愈可能使I期人类测试药物价值超过20亿美元/种。

左图:药物开发投资回报。

右图:疗法价值(百万美元),不同阶段。

示例代表性公司:Beam、CRISPR Tx、Intellia、Prime 等(开发中)。

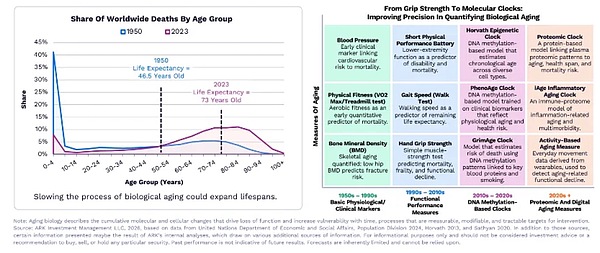

多组学:长寿科学:延长健康寿命(The Science Of Longevity Extending Healthy Lifespans)

长寿下一个前沿应通过靶向衰老生物学延长寿命

理解和解决生物过程有可能进一步延长健康寿命。

左图:全球死亡份额按年龄组(1950 vs 2023)。

右图:从握力到分子钟:改善量化衰老生物学的精度。

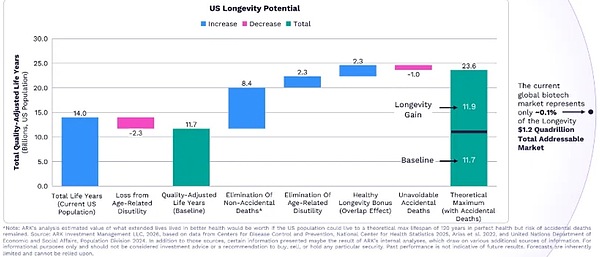

美国健康寿命市场机会可能价值~1.2万万亿美元

消除疾病相关死亡和年龄相关衰退可能使美国“健康生命潜力”翻倍(QALYs)。以每健康生命年10万美元计,潜在长寿增益11.9亿QALYs暗示1.2万万亿美元市场机会。

图表:美国长寿潜力,基线 vs 长寿奖金。

可重复使用火箭(Reusable Rockets)

Daniel Maguire, ACA自主技术与机器人研究分析师&Sam Korus自主技术与机器人研究总监

可重复使用火箭将经济推入太空时代

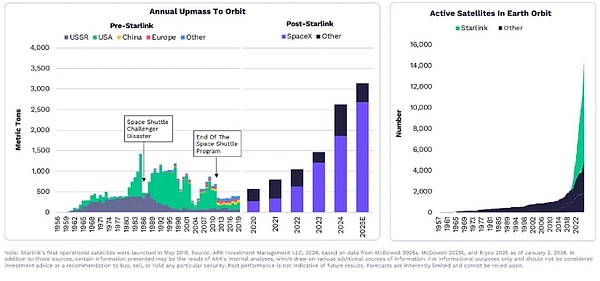

得益于SpaceX,年度轨道上传质量(upmass)已达到历史新高。凭借超过9,000颗活跃的Starlink卫星,SpaceX占据了地球轨道上所有活跃卫星的约66%。

注:Starlink的首批运营卫星于2019年5月发射。

图表:年度轨道上传质量(左图)

Pre-Starlink时期:多国贡献,峰值较低。

Post-Starlink时期:SpaceX主导,2025E大幅上升。

图表:地球轨道活跃卫星(右图)

Starlink从2019年起爆炸式增长,至2025E超过14,000颗。

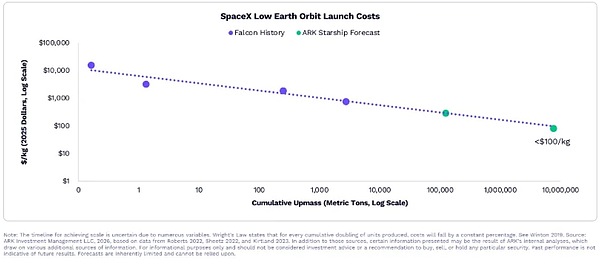

可重复使用火箭发射成本持续下降

根据赖特定律(Wright's Law),每次累计轨道上传质量翻倍,发射成本应下降约17%。

凭借Falcon 9的部分可重复使用性,SpaceX已将成本降低了约95%,从2008年以来的约15,600美元/公斤降至不到1,000美元/公斤。

ARK的研究表明,Starship在规模化时可将这一轨迹延伸至100美元/公斤,实现快速可重复使用的发射能力火箭。

图表:SpaceX低地球轨道发射成本

Falcon历史点:成本从高点下降。

ARK Starship预测:进一步降至<100美元/公斤(对数规模)。

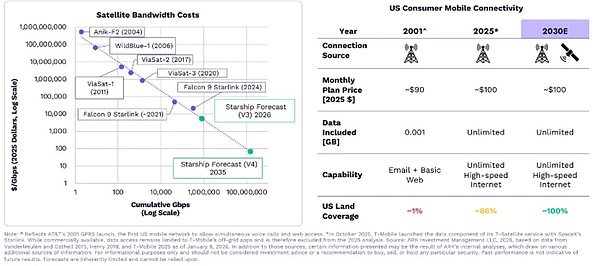

卫星带宽成本持续下降

根据赖特定律,每次轨道上吉比特每秒(Gbps)累计翻倍,卫星带宽成本应下降约44%,使卫星连接能够补充蜂窝塔,并在全美提供无处不在的移动覆盖。美国消费者移动连接

图表:卫星带宽成本(左图)

历史点(如Anik-F2、Wildblue-1、Viasat等)下降趋势,Starship预测进一步下降。

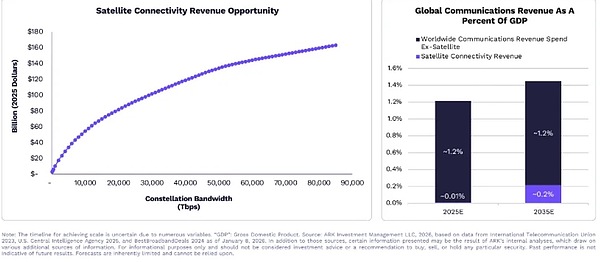

可重复使用火箭即将创造1600亿美元的市场机会

得益于成本下降和性能提升,规模化卫星连接每年可能产生超过1600亿美元的收入——占我们全球通信收入预测的约15%。

图表:卫星连接收入机会(左图)

随星座带宽(Tbps)增加,收入升至1600亿美元。

图表:全球通信收入占GDP百分比(右图)

卫星连接贡献从2025E的0.2%升至2030E的1.2%。

机器人(Robotics)

Daniel Maguire, ACA自主技术与机器人研究分析师&

Sam Korus自主技术与机器人研究总监

人形机器人即将进入家庭

得益于AI的快速进步,人形机器人的能力正在指数级提升。根据我们的研究,到2030年,人形机器人可能渗透美国90%以上的家庭,平均每户一台。

图表:美国家庭人形机器人渗透率预测

从2025年的近零,快速上升至2030E的约90%。

人形机器人成本正在崩溃式下降

根据赖特定律,每次人形机器人产量翻倍,成本应下降约35%。随着产量从2025年的数千台增长至2030年的数亿台,平均售价可能从约5万美元降至不到2万美元。

图表:人形机器人平均售价预测

历史点(如Boston Dynamics Atlas ~10万美元),预测曲线下降至2030E <2万美元(对数规模)。

人形机器人可能为家庭节省大量时间和金钱

平均美国家庭每年在家庭维护上花费约68,000美元的价值(包括无偿劳动时间),但只有约2,600美元计入GDP。

人形机器人可能将大部分无偿劳动转化为生产力,每户每年影响GDP约62,000美元。

图表:美国家庭维护价值流动

无偿劳动:~65,400美元(不计入GDP)

有偿服务:~2,600美元(计入GDP)

人形机器人影响:~62,000美元/年/户

人形机器人可能显著提升全球GDP

如果美国9000万业主家庭每户一台人形机器人,年度GDP影响可能接近6万亿美元,相当于增长约20%。如果在五年内渗透80%的美国家庭,GDP年增长率可能从2-3%加速至5-6%。

图表:人形机器人对美国GDP的影响

单户:+62,000美元/年

全国规模:+近6万亿美元(+20%)

专用机器人也在快速扩散

除了人形机器人,专用机器人(如工业臂、手术机器人、仓库系统)成本也在下降,将自动化嵌入制造、物流、医疗等领域。示例:

Tesla Optimus(人形)

Boston Dynamics Atlas(人形)

Figure 01(人形)

Agility Robotics Digit(双足)

机器人平台应催化多个行业

机器人与AI的结合应彻底改变劳动力市场、生产力和日常生活。

分布式能源(Distributed Energy)

Daniel Maguire, ACA自主技术与机器人研究分析师&

Sam Korus自主技术与机器人研究总监&

Akaash TK自主技术与机器人研究助理

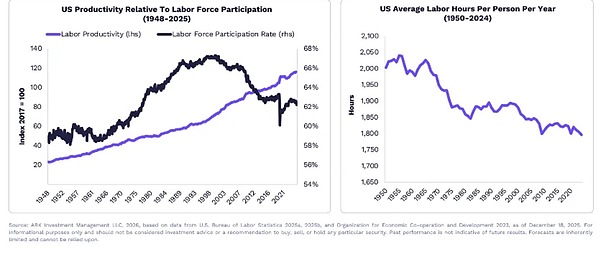

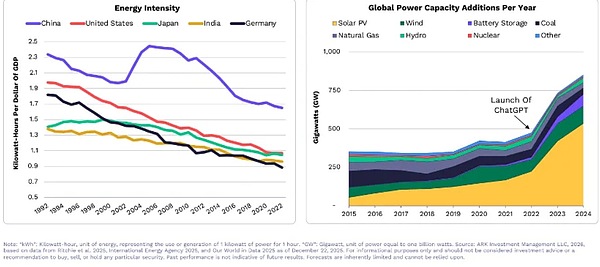

能源效率不断提高,正在驱动经济增长

在互联网繁荣时期,尽管人们担心其能源密集度,但经济体变得更加节能。凭借显著的能源效率提升,AI可能出现相同动态。

图表(左):能源强度

显示中国、美国、日本、印度、德国等国家每美元GDP的千瓦时消耗,从1990年至2022年整体下降趋势。

图表(右):全球年度电力容量新增

细分太阳能、自然气、水电、电池存储、核能、煤炭等,从2015年至2024年显著增长,尤其ChatGPT推出后加速。

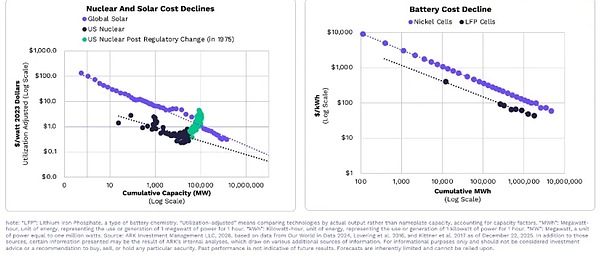

太阳能和电池成本持续下降:现在,核能成本下降应恢复

历史上,太阳能和核能成本(以兆瓦计)以及电池成本(以兆瓦时计)随着容量累计翻倍而急剧下降。

20世纪70年代,监管变化中断了核能成本下降,但美国最近的行政命令应推动核能回归先前成本下降轨迹。

图表(左):核能和太阳能成本下降显示全球太阳能、美国核能、1975年监管变化后美国核能等曲线。

图表(右):电池成本下降镍基电池 vs LFP电池,随着累计MWh(对数规模)成本下降。

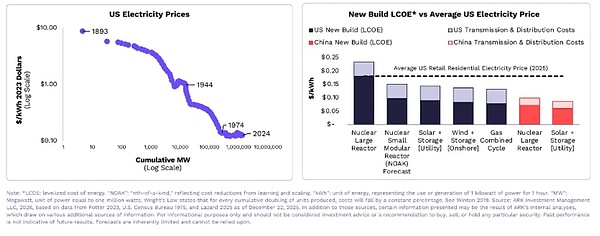

电力供应增加应推动电价下降

根据赖特定律,ARK研究显示,除二战外,美国电价从19世纪末至1974年稳步下降,当时监管中断了核能建设成本下降。如果监管未加强,ARK研究表明今日电价将低约40%。

随着低成本发电规模化并服务于电力饥渴的AI数据中心,零售电价应在50年停滞后恢复下降,遵循赖特定律。

图表(左):美国电价

从1893年至2024年历史下降,标注1944和1974拐点。

图表(右):新建LCOE vs 美国平均电价

对比美国/中国新建各种能源(核能、大型反应堆、中型模块、太阳能+存储等)与传输分布成本。

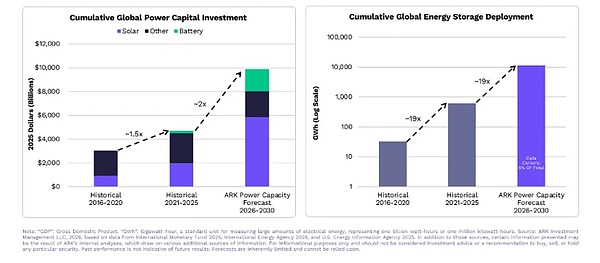

到2030年,全球电力累计投资需增加至约10万亿美元

鉴于ARK快速GDP增长预测,到2030年发电资本支出需规模化约2倍至约10万亿美元,以满足全球电力需求。因此,固定能源存储部署需再规模化约19倍。

图表(左):累计全球电力资本投资

细分太阳能、其他、电池,从历史至ARK预测2030年10万亿美元(~2倍)。

图表(右):累计全球能源存储部署

从历史至ARK预测~19倍规模化。

自动驾驶汽车(Autonomous Vehicles)

Ali Uddin自主技术与机器人研究助理&Sam Korus自主技术与机器人研究总监

Robotaxi网络即将规模化

得益于AI的快速进步和成本下降,Robotaxi(自动驾驶出租车)网络正处于规模化拐点。根据我们的研究,到2030年,全球Robotaxi平台可能产生约4万亿美元的收入。

图表:全球Robotaxi收入预测

从2025年的近零,快速上升至2030E的约4万亿美元。

自主移动成本正在崩溃式下降

根据赖特定律,每次累计里程翻倍,自主移动成本应下降约30%。随着Robotaxi车队从2025年的数万台增长至2030年的数千万台,每英里成本可能从约1美元降至不到0.25美元。

图表:Robotaxi每英里成本预测

历史点(如Waymo当前~0.70美元/英里),预测曲线下降至2030E <0.25美元/英里(对数规模)。

Robotaxi可能彻底改变交通经济性

当前,人力驾驶出租车/网约车每英里成本约2-3美元,而Robotaxi可能降至0.25美元/英里以下,使乘车费用大幅降低,刺激需求爆炸。

消费者可能从个人拥有汽车转向按需乘车,释放停车空间并减少交通拥堵。

图表:交通成本对比

个人汽车拥有:~0.60美元/英里

人力网约车:~2.50美元/英里

Robotaxi:~0.25美元/英里(2030E)

Robotaxi可能为全球经济注入万亿美元价值

如果Robotaxi渗透主要城市交通的80%,年度全球收入可能超过4万亿美元,相当于交通行业转型。同时,减少事故、拥堵和排放,将产生额外社会价值。

图表:Robotaxi对全球交通市场的影响

细分收入、成本节省、社会效益,至2030E总价值超4万亿美元。

领先公司正在加速部署

公司如Tesla(FSD)、Waymo、Cruise等正在扩大Robotaxi车队,无人监督里程快速积累。

自主物流(Autonomous Logistics)

Ali Uddin自主技术与机器人研究助理&Sam Korus自主技术与机器人研究总监&Daniel Maguire, ACA自主技术与机器人研究分析师

自主物流平台即将规模化

得益于AI、传感器和电池成本的下降,自主配送(包括地面机器人、无人机和自主卡车)正处于商业化拐点。

根据我们的研究,到2030年,全球自主物流市场可能产生约1.5万亿美元的收入,彻底降低配送成本并加速电子商务。

图表:全球自主物流收入预测

从2025年的低基数,快速上升至2030E的约1.5万亿美元。

人形机器人成本正在崩溃式下降

根据赖特定律,每次累计配送里程或单位翻倍,成本应下降约40%。随着自主系统从2025年的试点规模增长至2030年的数亿单位,每包裹配送成本可能从约5美元降至不到0.50美元。

图表:自主配送每包裹成本预测

历史点(如当前无人机/机器人~3-5美元),预测曲线下降至2030E <0.50美元(对数规模)。

自主物流可能使“最后一英里”配送无摩擦

当前,最后一英里配送占电子商务总成本的50%以上,而自主系统可能将这一比例降至10%以下,启用即时配送(<30分钟)和更低价格,刺激在线购物需求爆炸。

图表:最后一英里成本占比对比

传统人力配送:~50-60%

自主配送: ~10%(2030E)

拥抱大加速

ARK的Big Ideas 2026强调技术汇聚正在点燃经济增长的新时代。五大平台(AI、区块链、机器人、能源存储、多组学)的相互催化,加上可重复使用火箭、自主移动和分布式能源,将重塑全球经济。那些及早识别这些变化的人,将有机会拥有下一个时代。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

a16z:预测市场失灵时该怎么办?

a16z:预测市场失灵时该怎么办?金色精选

2026年加密货币面临的系统性风险

2026年加密货币面临的系统性风险金色精选

极为罕见 美日联合干预 这对市场意味着什么?

极为罕见 美日联合干预 这对市场意味着什么?华尔街见闻

CZ达沃斯发言:在这里 我想冒犯一下传统银行

CZ达沃斯发言:在这里 我想冒犯一下传统银行吴说Real

“预测”预测市场

“预测”预测市场Block unicorn

达沃斯论坛:加密不再是无关紧要的插曲

达沃斯论坛:加密不再是无关紧要的插曲金色财经

流动性阻碍了机构配置更多比特币?

流动性阻碍了机构配置更多比特币?区块链骑士

美联储本周不降息?无所谓 上涨动能满格

美联储本周不降息?无所谓 上涨动能满格金十数据

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部