Polymarket 2025六大赚钱模型深度报告 从9500万笔链上交易说起

作者:林晚晚的猫 来源:X,@linwanwan823

2024年美国大选之夜,一位法国交易员在Polymarket上净赚8500万美元。

这一数字超过了绝大多数对冲基金全年的业绩。

Polymarket,这个处理了超过90亿美元交易量、汇聚31.4万活跃交易者的去中心化预测市场,正在重新定义"用钱投票"的边界。

但是我们首先要诚实面对:预测市场是一场零和游戏。

Polymarket仅有0.51%的钱包实现了超过1000美元的盈利。

那么,赢家究竟做对了什么?

我前段时间写了一系列策略,近期也尝试整理对8600万笔链上交易进行了系统性回溯分析,

(数据基于IMDEA Networks Institute的学术研究,数据涵盖2024年4月1日至2025年4月1日期间超过8600万笔交易、17,218个市场条件的完整链上记录。

以及根据Dune Analytics数据,Polymarket在2025年处理了超过9500万笔交易,名义交易量超过215亿美元,但存在重复计算情况)

解剖了头部交易者的持仓逻辑与进出场时机,

总结出六大经过验证的盈利策略:从法国鲸鱼的"邻居民调"信息套利,到年化1800%的高概率债券策略;从跨平台价差捕捉,到96%胜率的领域专精打法。

我们回溯可以发现,顶尖交易者的共同特征并非"预测能力",

而是三件事:

系统性地捕捉市场定价错误、严苛到近乎偏执的风险管理、以及在单一领域建立碾压级信息优势的耐心。

如果你读到这里,我猜2026年你或早或晚一定会亲自尝试。

当然这不是一份教你"怎么赌",

只是希望为预测市场参与者,尤其是新手,提供系统性的策略框架和可复制的方法论参考。

关键词:预测市场;Polymarket;交易策略;套利;风险管理;区块链

我会分为五个部分来讲,只想看策略的,可直接跳转至第三部分。

一、研究背景

二、评选维度与标准

三、2025六大核心策略

四、仓位管理与策略

五、结论

一、研究背景

2025年10月,纽交所母公司ICE向Polymarket开出20亿美元支票,估值90亿。

一个月后,Polymarket收购CFTC持牌交易所,正式重返美国。三年前被监管驱逐的"灰色地带项目",如今成了传统金融追捧的标的。

转折点是2024年大选。

当所有主流民调都在说"太接近了,无法预测"时,Polymarket的赔率稳定指向特朗普。37亿美元的押注,最终比专业民调机构更早、更准地预判了结果。学术界开始重新审视一个老问题:让人们"把钱放在嘴边",是否真的能逼出更诚实的判断?

互联网的前三十年造出了三种基础设施:搜索引擎告诉你"发生过什么",社交媒体告诉你"别人怎么想",算法推荐告诉你"你可能想看什么"。但始终缺一块:一个能可靠回答"接下来会发生什么"的地方。

Polymarket正在填这个空缺,且成为加密第一个真正出圈的应用,切入的是"信息定价"刚需。

当媒体撰写新闻开始先查赔率,当投资人做决策开始参考市场,当政客团队开始监控Polymarket而非民调。

它从博彩,走向一种"定价共识"。

一个让华尔街掏钱、让监管放行、让民调汗颜的市场,值得被认真研究。

二、研究方法与评选标准

2.1 数据来源

本研究采用多元数据源进行交叉验证:

(1) Polymarket官方排行榜数据;

(2) Polymarket Analytics第三方分析平台(每5分钟更新);

(3) PolyTrack交易者追踪工具;

(4) Dune Analytics链上数据仪表盘;

(5) Chainalysis区块链分析报告。

数据涵盖2024年4月至2025年12月期间超过8600万笔交易、17,218个市场条件的完整链上记录。

2.2 评选维度与权重

策略评选采用多维度综合评估体系,具体包括:

绝对收益能力(权重30%):

以累计盈亏(PnL)为核心指标,统计策略产生的总利润金额。数据显示,PnL超过1,000美元的钱包仅占总数的0.51%,超过50,000美元交易量的鲸鱼账户仅占1.74%。

风险调整收益(权重25%):

计算投资回报率(ROI)和夏普比率等指标。优秀交易者通常维持60-70%的胜率,同时控制单笔风险敞口在总资金的20-40%以内。

策略可复制性(权重20%):

评估策略的系统性和规则化程度。纯粹依赖内幕信息或偶然运气的收益不计入评选。

持续性与稳定性(权重15%):

考察策略在不同市场周期中的表现一致性,排除"一击即中"型的赌博式收益。

规模可扩展性(权重10%):

分析策略在更大资金规模下的适用性,考虑流动性约束和市场冲击成本。

2.3 排除标准

以下情形不纳入最佳策略评选:

(1) 涉嫌市场操纵的行为,如2025年3月发生的UMA代币治理攻击事件,一名持有500万UMA代币(占投票权25%)的鲸鱼操纵了价值700万美元的市场结算;

(2) 单次40-50%以上仓位的赌博式交易;

(3) 无法验证或复制的"黑箱"策略;

(4) 依赖非公开信息的内幕交易。

三、2025年度六大核心盈利策略复盘

1. 信息套利策略:当一个法国人比全美国民调机构更懂选举

2024年11月5日凌晨,当CNN和Fox News的主持人还在谨慎地说"选情胶着"时,

一个匿名账户Fredi9999的持仓已经浮盈超过5000万美元。

几个小时后,特朗普宣布胜选,这个账户,连同它背后的10个关联钱包,最终收割了8500万美元利润。

账户背后的人叫Théo,一位曾在华尔街工作过的法国交易员。

当所有主流民调都显示哈里斯和特朗普势均力敌时,

他做了一件看似疯狂的事:卖掉几乎所有流动资产,筹集8000万美元,全押特朗普赢。

Théo没有问选民"你投给谁",而是委托YouGov在宾夕法尼亚、密歇根和威斯康星三个摇摆州进行了一项特殊民调,问题是:"你认为你的邻居会投给谁?"

这个"邻居效应"民调的逻辑很简单:有些人羞于承认自己支持特朗普,但他们不介意说邻居支持。

结果"令人震惊地倾向特朗普"。拿到数据的那一刻,Théo从30%仓位加到了All-in。

这个案例揭示了信息套利的本质:不是比别人知道得更多,而是比别人问对问题。Théo花了不到10万美元做民调,换来了8500万美元回报。

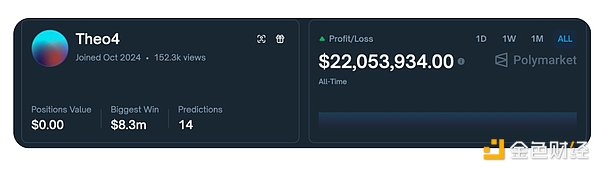

这可能是人类历史上投资回报率最高的市场调研。目前他总收益在Polymarket排行第一。

可复制性评估:信息套利的门槛极高,需要原创的研究方法论、大额本金、以及在"所有人都说你错了"时坚持判断的心理素质。但它的核心思想,寻找市场定价中的系统性偏差,适用于任何有争议的预测市场。

2. 跨平台套利策略:在两个市场之间"捡钱"的艺术

如果说信息套利是"智力游戏",跨平台套利就是"体力活":枯燥、机械,但几乎无风险。

它的原理小学生都能懂:同一件事,A商店卖45块,B商店卖48块,你两边各买一份对冲,无论结果如何都能赚差价。

2024年4月至2025年4月,学术研究记录了一个数字:套利者从Polymarket中总共提取了超过4000万美元的"无风险利润"。仅头部三个钱包就赚走了420万美元。

一个真实案例:2025年某日,"比特币一小时内突破95,000美元"这个问题,在Polymarket上YES价格是0.45美元,而在竞争对手Kalshi上,同一事件的NO价格是0.48美元。

聪明的交易者同时买入两边,总成本0.93美元。无论比特币涨不涨,他都能拿回1美元,7.5%的无风险收益,一小时内到账。

但这里有一个"致命细节":两个平台对"同一事件"的定义可能不同。

2024年美国政府关门事件中,一群套利者发现:Polymarket判定"关门发生"(YES),而Kalshi判定"关门未发生"(NO)。

他们本以为稳赚的对冲头寸,两边都亏了钱。

原因?Polymarket的结算标准是"OPM发布关门公告",而Kalshi要求"实际关门超过24小时"。

套利也不是闭眼捡钱。每一分钱的价差背后,都是结算规则的细节。

可复制性评估:这是六大策略中门槛最低的一个。你需要的只是在多个平台开户、一点启动资金、以及比较价差的耐心。GitHub上甚至有开源的套利机器人代码。但随着机构资本涌入,套利窗口正在以肉眼可见的速度收窄。

3. 高概率债券策略:把"几乎确定"变成年化1800%的生意

大多数人来Polymarket是为了追求刺激:押注黑马、预测爆冷。

但真正的"聪明钱"做的恰恰相反:他们专门买那些"已经板上钉钉"的事。

数据显示,Polymarket上超过1万美元的大额订单,90%都发生在0.95美元以上的价位。这些"鲸鱼"们在做什么?他们在"Bonding",像买债券一样买入几乎确定会发生的事件。

举个例子:2025年12月美联储利率会议前三天,"降息25个基点"的YES合约交易价是0.95美元。经济数据已经明牌,美联储官员的讲话也暗示得很清楚,没有任何意外的空间。你花0.95美元买入,三天后结算拿回1美元,5.2%收益,72小时到手。

5%听起来不多?算一笔账:如果你每周能找到两个这样的机会,一年就是52周×2次×5%=520%的简单收益。考虑到复利,年化轻松超过1800%。而你承担的风险接近于零。

有交易者靠这个策略,每周只做几笔交易,年收入超过15万美元。

当然,"几乎确定"不等于"绝对确定"。

债券策略最大的敌人是黑天鹅,那些0.01%概率的意外。一次失误可能吞掉几十次成功的利润。所以顶级债券玩家的核心能力不是找机会,而是识别"伪确定性":那些看起来板上钉钉、实际暗藏风险的陷阱。

可复制性评估:这是最适合新手入门的策略。不需要深度研究,不需要速度优势,只需要耐心和纪律。但它的收益上限也最低。当你的本金达到一定规模,市场上根本没有足够的95%+机会供你"收割"。

4. 流动性提供策略:只赚"过路费"?没那么简单

赌场为什么永远赚钱?因为它不跟你赌,它只抽水。

在Polymarket上,有一群人选择"做赌场"而不是"做赌徒"——他们是流动性提供者(LP)。

LP的工作:在订单簿上同时挂出买单和卖单,赚取中间的价差。比如你以0.49美元挂买单、0.51美元挂卖单,无论谁来交易,你都能赚到中间的0.02美元。你不关心事件结果,只关心有没有人交易。

Polymarket每天都有新市场上线。新市场的特点是:流动性差、价差大、散户多。对LP来说,这简直是天堂。数据显示,在新市场中提供流动性的年化等效回报可达80%-200%。

一位名叫@defiance_cr的交易者接受了Polymarket官方的采访,详细分享了他如何构建自动化做市系统。在巅峰时期,这套系统每天产生700-800美元的利润。

他从1万美元本金起步,最初每天赚约200美元。随着系统优化和资金扩大,收益提升到每天700-800美元。核心是利用Polymarket的流动性奖励计划,在市场两侧同时挂单可以获得近3倍的奖励。

他的系统包含两个核心模块:数据采集模块从Polymarket API拉取历史价格、计算波动率指标、估算每100美元投资的预期回报,然后按风险调整收益排序;交易执行模块根据预设参数自动下单——流动性好的市场用窄价差,波动大的市场用宽价差。

但是大选后,Polymarket的流动性奖励大幅下降。

LP策略在2025年末仍然可行,但收益下降、竞争加剧。高频交易的配置成本比普通员工的工资还要高。高端VPS基础设施需要托管在Polymarket服务器附近。量化算法经过优化,可以实现快速执行。

所以不要羡慕“那些月入20万美元的交易员确实存在。他们是顶尖的0.5%。”

这种"做市+预测"的组合打法,是高阶玩家的标配。

可复制性评估:LP策略需要对市场微观结构有深刻理解,包括订单簿动态、价差管理、库存风险控制等。它不像套利那样"机械",也不像信息套利那样需要独特洞察,而是介于两者之间,需要技术,但技术可以学习。

5. 领域专精策略:一万小时定律的预测市场版

Polymarket排行榜上有一个有趣的现象:最赚钱的人几乎都是"偏科生"。他们不是什么都懂一点的通才,而是在某个狭窄领域拥有碾压级优势的专家。

看几个真实案例:

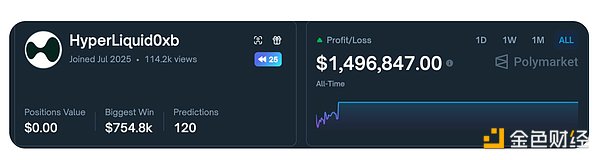

体育市场霸主HyperLiquid0xb:总利润超过140万美元,单笔最大收益75.5万美元来自一场棒球比赛预测。他对MLB数据的熟悉程度堪比职业分析师,能在比赛中期根据投手轮换、天气变化快速调整判断。

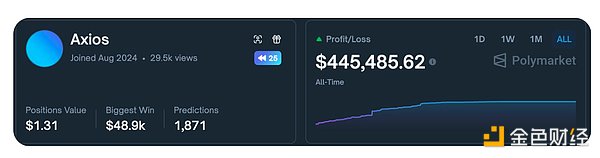

Mention市场怪才Axios:在"特朗普演讲时是否会说'加密'一词"这类市场中,保持着96%的恐怖胜率。他的方法很简单但极其耗时:分析目标人物过去所有公开发言,统计特定词汇出现的频率和语境,建立预测模型。当别人还在"赌"的时候,他已经在"算"了。

这些案例有一个共同点:专家型交易者每年可能只参与10-30笔交易,但每一笔都有极高的置信度和盈利潜力。

所以专精比广博更赚钱。

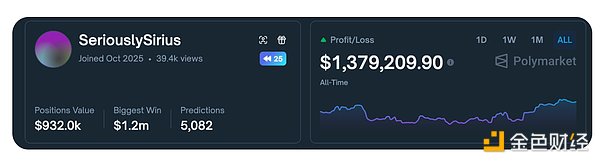

当然,晚晚我也看到一位体育专家SeriouslySirius,世界大赛单笔亏损44万美元,之后一系列赛事都亏损不少。

如果你只是"略懂",你就是在给专家送钱。当然,所谓的“懂”,也是另一种赌。

可复制性评估:这是最需要时间投入的策略,但也是壁垒最高的策略。一旦你在某个领域建立了信息优势,这个优势很难被复制。建议选择你已有知识积累或职业相关的领域。

6. 速度交易策略:抢在世界反应过来之前

2024年某个周三下午2点,美联储主席鲍威尔开始发表讲话。在他说出"我们将在适当时候调整政策"这句话后的8秒钟内,Polymarket上"美联储12月降息"的合约价格从0.65美元跳涨到0.78美元。

那8秒钟里发生了什么?一小群"速度交易者"通过监控直播、预设触发条件,在普通人还在"听懂"鲍威尔说了什么之前,就已经完成了下单。

交易员大神GCR说过,速度交易的核心是"反应"。它利用的是信息从产生到被市场消化之间的时间窗口,通常只有几秒到几分钟。

这个策略在"Mention市场"中尤其有效。比如"拜登今天的演讲会不会提到中国",如果你能比别人快30秒知道答案(通过监控白宫直播而不是等新闻推送),你就能在价格变动前建仓。

部分量化团队已经将这个策略工业化。根据链上数据分析,2024-2025年间,头部算法交易者执行了超过10,200笔速度交易,累计产生420万美元利润。他们使用的工具包括:低延迟API接入、实时新闻监控系统、预设的决策规则脚本、以及分布在多个平台的资金。

但速度交易变得越来越难。随着更多机构资本进入,套利窗口从"分钟级"压缩到"秒级",普通人几乎无法参与。这是一场军备竞赛,而散户的工具远不如机构。

可复制性评估:除非你有技术背景和愿意投入开发交易系统的时间,否则不建议尝试。速度交易的alpha正在快速消失,留给散户的空间越来越小。如果你非要参与,建议从低竞争的小众市场(如地方选举、小众体育赛事)开始练手。

四、风险管理与策略组合

4.1 仓位管理原则

成功交易者普遍遵循以下仓位管理原则:

同时持有5-12个不相关头寸;混合短期(数日)和长期(数周/月)持仓;

保留20-40%资金作为新机会的储备金;

单笔交易风险敞口不超过总资金的5-10%。

过度分散(30+头寸)会稀释收益,而过度集中(1-2个头寸)则风险过高。

最佳的仓位数量通常在6-10个之间。

4.2 策略组合建议

基于风险偏好的策略配置建议如下。

保守型投资者:70%债券策略 + 20%流动性提供 + 10%跟单交易。

平衡型投资者:40%领域专精 + 30%套利 + 20%债券 + 10%事件驱动。

激进型投资者:50%信息套利 + 30%领域专精 + 20%速度交易。

无论何种组合,都应避免将超过40%资金押注于单一事件或高度相关的事件群。

五、结论

2025年是Polymarket从边缘实验走向主流金融的关键之年。

本篇复盘的六大盈利策略:信息套利、跨平台套利、高概率债券、流动性提供、领域专精和速度交易,代表了预测市场中经过验证过的alpha来源。

2026年,预测市场将迎来更激烈的竞争和更高的专业化门槛。

建议后入场的新手聚焦于:(1) 选择一个能建立信息优势的垂直领域深耕;(2) 从小规模债券策略开始积累经验;(3) 利用PolyTrack等工具跟踪学习头部交易者的模式;(4) 保持对监管变化和平台规则更新的密切关注。

预测市场的本质是"用金钱投票的真理发现机制"。

在这个市场中,真正的边沿不来自运气,而来自更好的信息、更严谨的分析、更理性的风险管理。愿本复盘能为你们提供一份在新世界的的系统性地图。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

金融应用程序大重组

金融应用程序大重组Block unicorn

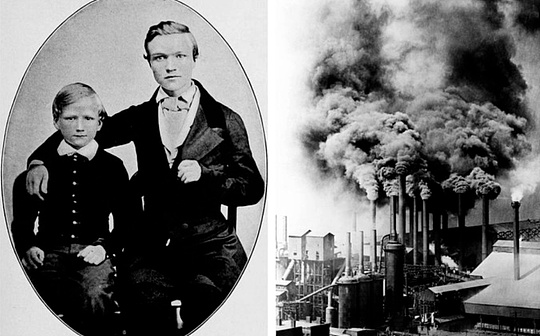

蒸汽、钢铁与 AI 无限智能

蒸汽、钢铁与 AI 无限智能Web3小律

Base App 全面开放 体验如何?

Base App 全面开放 体验如何?Foresight News

银行碾压DeFi 10倍 却在一个关键指标上完败

银行碾压DeFi 10倍 却在一个关键指标上完败白话区块链

从白宫扩权提案看美国加密资产税务监管的“终极拼图”

从白宫扩权提案看美国加密资产税务监管的“终极拼图”FinTax

踏进稳定币浪潮六年 他看到的支付未来雏形

踏进稳定币浪潮六年 他看到的支付未来雏形动察Beating

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部