ARK Invest:比特币当前周期的的四个趋势

原标题:Bitcoin’s Evolving Institutional Role

作者:David Puell, Matthew Mena;来源:ARK Invest;编译:金色财经

引言

2025年比特币持续融入全球金融体系。2024年和2025年现货比特币交易所交易基金(ETF)的推出和增长、数字资产上市公司被纳入主要股票指数,以及监管政策的持续明朗化,正推动比特币从“加密货币”的边缘领域向一种我们认为值得机构进行资产配置的新型资产类别转变。

在我们看来,当前周期的共同主题是比特币从一种“可选”的新型货币技术转变为越来越多投资者的战略性资产配置。我们认为,以下四个趋势正在提升比特币的价值主张:

塑造稀缺数字资产需求的宏观和政策背景。

ETF、企业和主权国家的结构性所有权趋势。

比特币与黄金以及更广泛的价值储存体系之间的关系。

有证据表明,与之前的周期相比,比特币的回撤和波动性正在减弱。

本文将概述这些趋势。

2026年宏观背景

货币状况与流动性

在经历了长期的货币政策紧缩之后,宏观经济形势正在发生变化:美国的量化紧缩(QT)已于去年12月结束,美联储的降息周期仍处于初期阶段,超过10万亿美元的低收益货币市场基金和固定收益ETF可能即将转向风险资产。

政策和监管正常化

监管政策的明确性仍然是机构采用数字资产的制约因素,同时也可能成为推动其普及的催化剂。在美国和其他国家,政策制定者一直在推进相关框架的构建,以明确数字资产的监管,规范托管、交易和信息披露,并为机构投资者提供更多指导。

诸如美国《数字资产市场结构清晰法案》(CLARITY法案)之类的提案——该法案拟由商品期货交易委员会(CFTC)监管数字商品,由证券交易委员会(SEC)监管数字证券——有望降低专注于数字资产的公司以及正在评估数字资产配置的机构所面临的合规不确定性。美国CLARITY法案为数字资产的生命周期提供了合规路线图,并制定了标准化的“成熟度测试”,使代币能够在去中心化过程中从SEC监管过渡到CFTC监管。该法案对经纪交易商实行双重注册制度,从而减少了历史上迫使数字资产公司将业务转移到海外的法律“灰色地带”。

美国政府还通过以下方式处理了与比特币相关的特定问题:

立法者和行业领袖就将比特币纳入政府储备展开讨论。

被查获的比特币资产的处理和管理,目前大多由联邦政府控制。

比特币在各州的普及程度不断提高,其中德克萨斯州走在前列,购买比特币并将其添加到储备中。

结构性需求:ETF和DAT财库

ETF作为新的结构性买家

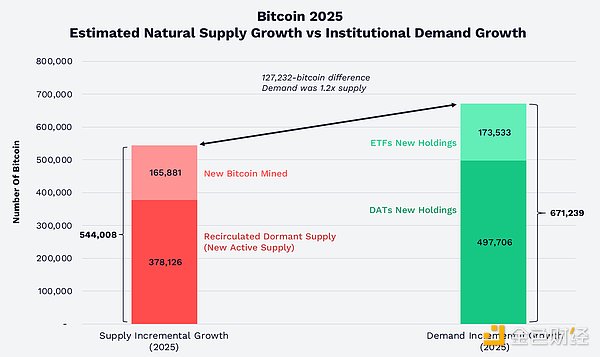

现货比特币ETF的规模扩张重塑了市场的供需格局。如下图所示,2025年美国现货比特币ETF和数字资产财库(DAT)吸收的比特币总量是新挖比特币供应量和重新流通的休眠比特币数量之和(活跃供应增长)的1.2倍。截至2025年底,ETF和DAT持有的比特币占流通比特币总量的12%以上。尽管比特币的需求增长超过了供应增长,但其价格却下跌了,这似乎是受到一些外部因素的影响——例如10月由软件故障引发的大规模清算事件、对比特币四年周期转变的担忧,以及量子计算对比特币加密技术构成威胁的负面情绪。

资料来源:ARK Investment Management LLC 和 21Shares,2026 年预测,数据来自 Glassnode,截至 2025 年 12 月 31 日。

第四季度,摩根士丹利和先锋集团在其投资平台中新增了比特币。摩根士丹利扩大了客户对受监管比特币产品的投资渠道,包括现货比特币ETF。令人意外的是,先锋集团在多年将加密货币和所有大宗商品排除在其生态系统之外后,也在其平台上添加第三方比特币ETF。随着ETF的日趋成熟,它们将日益成为比特币市场与传统资本池之间的结构性桥梁。

指数中的比特币相关企业、企业采用情况以及比特币储备

企业对比特币的采用已不再局限于少数早期采用者。标普500指数和纳斯达克100指数已将Coinbase和Block等公司的股票纳入其中,从而将与比特币相关的投资纳入主流投资组合。DAT财库储备公司Strategy(前身为MicroStrategy)已建立起相当规模的比特币储备,占比特币总供应量的3.5%。此外,截至2026年1月底,比特币DAT公司持有超过110万枚比特币,占总供应量的5.7%,价值约899亿美元。这些储备大多由长期持有者而非短期持有者组成。

主权国家和战略储备

2025 年,在萨尔瓦多成为首个将比特币作为法定货币的国家之后,特朗普政府建立了美国战略比特币储备(SBR),其资金来源多为被没收的比特币。如今,SBR持有约325,437枚比特币,占比特币总供应量的1.6%,价值256亿美元。

比特币和黄金作为价值储存手段

黄金引领潮流,比特币紧随其后?

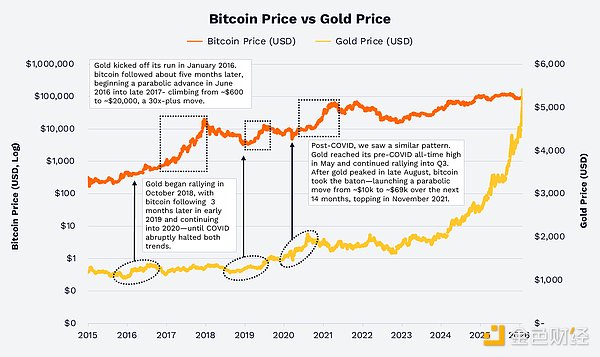

近年来,黄金和比特币对货币贬值、实际收益率为负以及地缘政治风险等宏观经济形势的反应截然不同。受通胀、法币贬值和地缘政治风险的担忧影响,2025年黄金价格飙升64.7%。令人有些意外的是,比特币价格下跌了6.2%,不过这种背离并非没有先例。

2016年和2019年,黄金价格的上涨引领了比特币价格的上涨。2020年初,在新冠疫情冲击下,财政和货币流动性激增,黄金价格的上涨预示着比特币价格的上涨。这种黄金-比特币模式在2017年和2018年变得尤为明显,如下图所示。历史会重演吗?基于历史关系,比特币是一种高贝塔系数的、数字化的原生延伸,它延续了历史上支撑黄金的宏观经济模式。

资料来源:ARK Investment Management LLC 和 21Shares,2026 年,数据来自 Glassnode 和 TradingView,截至 2026 年 1 月 31 日。

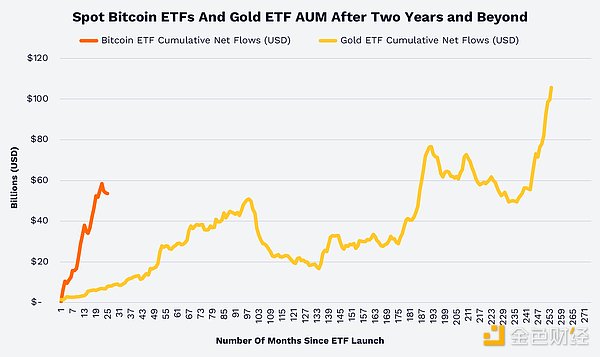

ETF资产管理规模:比特币份额不断增长

累计ETF净流入数据提供了比特币与黄金的另一项比较。根据Glassnode和世界黄金协会的数据,现货比特币ETF在不到两年的时间内就实现了黄金ETF用了15年多的时间才达到的水平,如下图所示。换句话说,财务顾问、机构和散户投资者似乎更认可比特币作为价值储存手段、多元化投资工具和新型资产类别的作用。

资料来源:ARK Investment Management LLC 和 21Shares,2025 年,数据来自 Glassnode 和世界黄金协会,截至 2025 年 12 月 31 日。

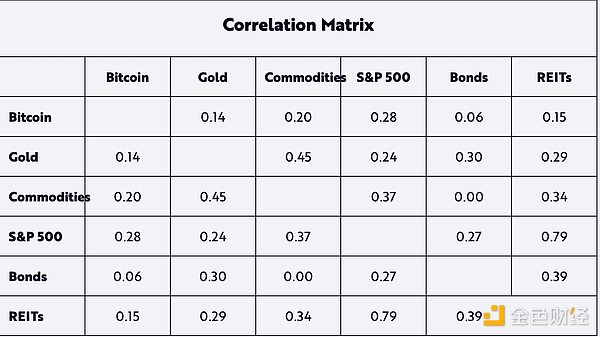

有趣的是,如下图所示,自2020年以来的上一轮市场周期中,比特币和黄金收益率之间的相关性非常低。也就是说,黄金仍可能是一个领先指标。

市场结构与投资者行为

回撤、波动和日趋成熟的市场

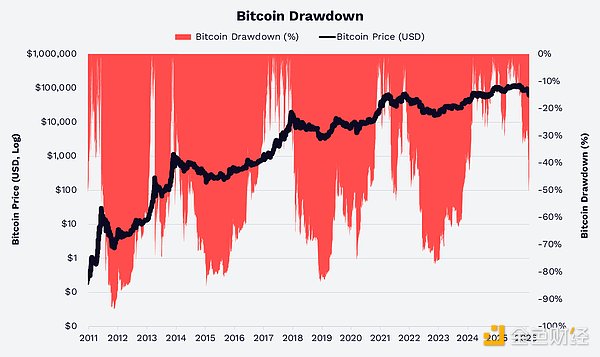

比特币是一种波动性较大的资产,但其跌幅已随时间推移而减小。在之前的周期中,从峰值到谷底的跌幅通常超过70%至80%。而在自2022年以来的当前周期中,截至2026年2月8日,比特币价格从历史高点下跌的幅度从未超过50%(如下图所示),这表明市场参与度不断提高,流动性也更加充裕——即便是在2026年2月初出现重大回调的情况下也是如此。

资料来源:ARK Investment Management LLC 和 21Shares,2025 年预测,数据来自 Glassnode,截至 2026 年 1 月 31 日。

这些观察结果表明,比特币正在从一种投机性资产转变为一种全球交易的宏观工具,其持有者越来越多样化,并得到了强大的交易、流动性和托管基础设施的支持。

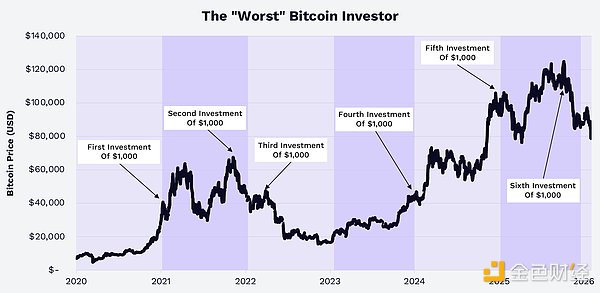

市场持仓时间vs.择时入市

根据Glassnode的数据,假设一位“最差”的比特币投资者每年都在比特币价格最高时投资1000美元,从2020年到2025年,他的投资额约为6000美元,到2025年12月31日其投资将增值至约9660美元,到2026年1月31日将增值至约8680美元,收益率分别约为61%和45%(如下图所示)。即使考虑到2月初的回调,到2月8日,这笔投资也将达到7760美元,收益率约为29%。

资料来源:ARK Investment Management LLC 和 21Shares,2026 年,数据来自 Glassnode,截至 2026 年 1 月 31 日。

资料来源:ARK Investment Management LLC 和 21Shares,2026 年,数据来自 Glassnode,截至 2026 年 1 月 31 日。

由此可见,自2020年以来,持仓时间和仓位规模比时机更重要:它们通常会给那些关注比特币价值主张(而不是其波动性)的投资者带来回报。

比特币如今的战略问题

到2026年,比特币的叙事不再是关于它能否“生存”,而是关于它在多元化投资组合中扮演的角色。比特币是:

在全球货币政策、政府赤字和贸易逆差演变的争议环境下,一种稀缺的非主权资产。

一种高贝塔系数的传统价值储存资产(如黄金)的延伸。

一种可在受监管渠道中使用的全球流动性宏观金融工具。

随着监管和基础设施的进步扩大了比特币的获取渠道,包括ETF、DAT财库储备和主权实体在内的长期持有者已经吸收了相当一部分新增比特币供应。历史数据也表明,由于比特币收益与其他资产(包括黄金)的相关性较低,配置比特币有可能提高投资组合的风险调整后收益,尤其是在其波动性和回撤幅度在一个完整的市场周期内有所下降的情况下。我们认为,当投资者在2026年评估这一新兴资产类别时,他们面临的问题不是“是否”投资比特币,而是“投资多少”以及“通过何种渠道”投资。

声明:本文系金色财经原创稿件,版权属金色财经所有,未经授权不得转载,已经协议授权的媒体下载使用时须注明"稿件来源:金色财经",违者将依法追究责任。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

上线 5 个月交易额超 60 亿美元:如何玩转 Pendle 的新产品 Boros?

上线 5 个月交易额超 60 亿美元:如何玩转 Pendle 的新产品 Boros?Foresight News

a16z《构建者的关键要素:‘Jolt Inside’》

a16z《构建者的关键要素:‘Jolt Inside’》Block unicorn

CZ 最新专访:崛起、陨落与重生

CZ 最新专访:崛起、陨落与重生金色精选

加密生态的基石是自由 不是效率

加密生态的基石是自由 不是效率道说区块链

Tom Lee——从华尔街策略师到以太坊最大多头

Tom Lee——从华尔街策略师到以太坊最大多头CryptoPulse

欧央行执委:采用数字欧元的益处在哪里

欧央行执委:采用数字欧元的益处在哪里亚太未来研究

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部